Stabil második tényező lehet a 4iG a magyar mobilpiacon

Csaknem fél évvel az időszak zárását követően közzétette a tavalyi év harmadik és negyedik negyedévére vonatkozó mobilpiaci statisztikáit a Nemzeti Média- és Hírközlési Hatóság, melyben először tekint a jövőbe a szervezet az egyes piaci szereplők várható pozícióját illetően.

A Vodafone Magyarország és a Digi Távközlési Kft. egy kézbe kerülése ha nem is borítja fel teljesen a mobilpiaci erőviszonyokat, azt a kérdést mindenképpen eldöntheti, hogy a korábban egymással meglehetősen szoros versenyben álló Yettel Magyarország és a Vodafone valamint a Digi potenciális jogutódja közül melyik kerülhet ki középtávon győztesnek.

A Nemzeti Média- és Hírközlési Hatóság (NMHH) múlt pénteken közzétett, a tavalyi év harmadik és negyedik negyedévére vonatkozó mobilpiaci jelentése abból a szempontból mindenképpen különleges és formabontó, hogy külön foglalkozik a hazai mobilpiac konszolidálódásából fakadó potenciális piacváltozásokkal, piactorzulásokkal.

A magyar mobilpiacon - ahogy arra számítani lehetett - rövid- és középtávon várhatóan nem gyakorol komoly hatást a piaci szereplők számának csökkenése (ellentétben a vezetékes szegmensben), a korábban több metrika alapján is fej-fej mellett haladó Yettel és Vodafone küzdelmét azonban eldöntheti az, hogy egy kézbe kerül két szereplő.

Az NMHH friss adatsora alapján ugyanis

2023 elején a Vodafone és a Digi az ügyfelek 28 százalékának fognak együttesen mobilszolgáltatást nyújtani (azaz ez inkább már jelenidő).

A közös részesedés kissé jelentősebb, várhatóan 31 százalék lesz, ha a nagyobb fajlagos bevételt hozó és gyorsan fejlődő lakossági post paid piacot nézzük - húzza alá a hatóság.

Jogod van tudni: mankó kirúgáshoz, munkahelyi szkanderezéshez Ezúttal egy mindenki számára kötelező, de laza jogi különkiadással jelentkezünk. Ennyi a minimum, amit munkavállalóként illik tudnod.

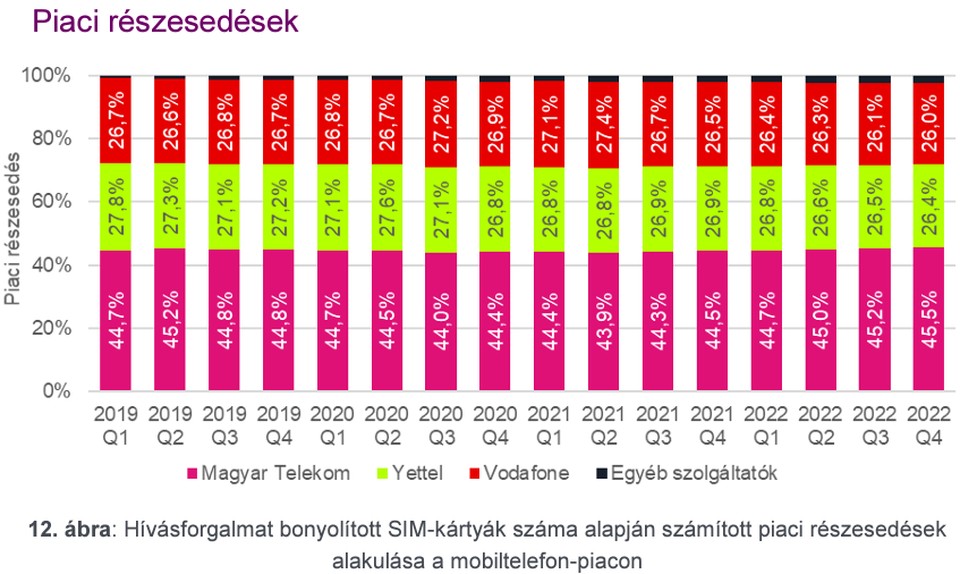

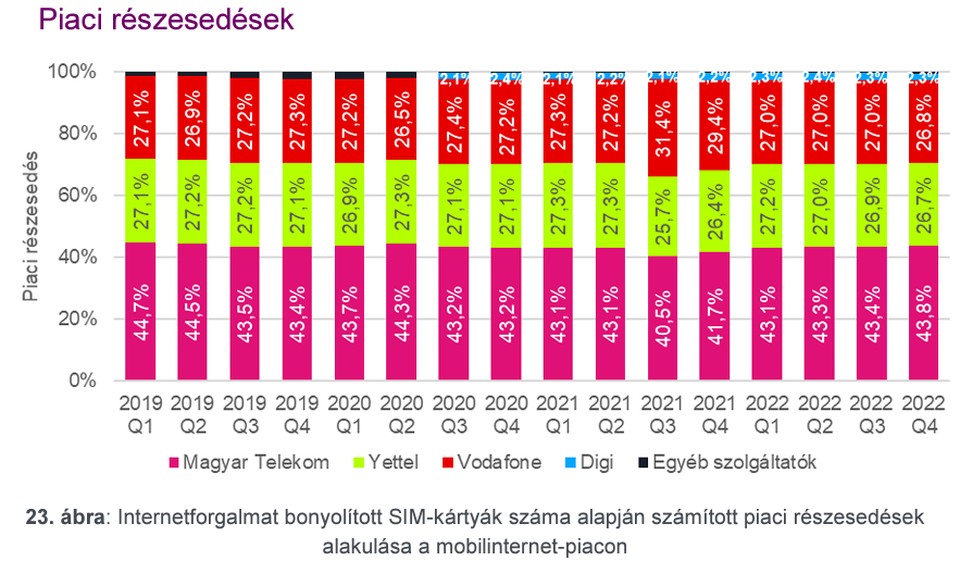

Alighanem a tarifaszerekezet és az előfizetői bázis összetételének különbségeiből adódó érdekesség, hogy míg a Vodafone ügyfelei stabilan több hívást bonyolítanak, mint a Yettel-előfizetők, addig az adatforgalmazást tekintve pont fordított a helyzet.

Az internetforgalmat bonyolító SIM-ek esetében a hatóság szerint a konvergens operátor ma a piac 29 százalékát érheti el, amivel kissé megelőzi a Yettelt, de jelentősen elmarad a piacvezető Telekomtól.

A Telekom piacelsőségét egyébként láthatóan semmi sem veszélyezteti a magyar mezőnyben, gyakorlatilag bármelyik szegmensben is mérjük össze a versenytársakat. A magenta színű szolgáltató a hangpiacon csaknem 45%-os, az adatforgalomra használt SIM-ek (kivéve az M2M szegmenst, ahol a Yettel áll az élen) esetében pedig 43,8%-os piacrészesedéssel bír.

Az internetforgalmat bonyolító SIM-ek tekintetében egyébiránt 2022-ben mérföldkőhöz ért a magyar mobilpiac,

a tavalyi második félévben ugyanis átlépte a 10 GB-ot az egy okostelefonos SIM-re jutó átlagos havi adatforgalom (a teljes piacot tekintve).

A kis- és nagyképernyős előfizetések összesítése alapján ez a szám még nagyobb: 2022 negyedik negyedévig átlagosan évente 31 százalék volt a bővülés, így 13 GB-ra nőtt a fajlagos mobiltelefonos adatforgalom. A Telekom-ügyfeleknél még ütemesebb volt a bővülés, évente átlagosan 43 százalék, melyet a Yettel- (22%) és Vodafone-ügyfelek (29%) nem követtek - áll a jelentésben.

A magyar mobil- és vezetékes távközlési piacon a jövőbeni erőviszonyokat és markáns változásokat tekintve továbbra is nyitott kérdés, hogy a 4iG milyen hatékonyan tudja kiaknázni a többségi tulajdonában lévő távközlési szolgáltatók közötti szinergiahatást, erre a kérdésre azonban piaci szakértők egybehangzó véleménye szerint hosszú évek múltán fogunk csak pontos(abb) választ kapni.