Intel: meglepetés rekord negyedév

Meglepően erős harmadik negyedévről adott hírt október végén az Intel. A chipgyártó a szóban forgó időszakban 19,2 milliárd dolláros forgalmat könyvelt el, amely közel 7 százalékkal múlta felül saját korábbi elvárásait.

A vállalat történelmében ennél nagyobb összeget még nem sikerül összehozni egyetlen negyedévben, így a 19,2 milliárd minden szempontból új rekordnak számít, még akkor is, ha csak egy hajszállal, számszerűen 27 millió dollárral (0,14 százalék) sikerült felülmúlni az egy évvel korábbi bevételt. A profitot tekintve már kevésbé volt erős az időszak, a tavalyi 6,4 milliárd helyett ugyanis "csak" 6 milliárd maradt a kasszában, ami 6,4 százalékos mérséklődésnek számít.

Húznak a nagyvállalati vasak

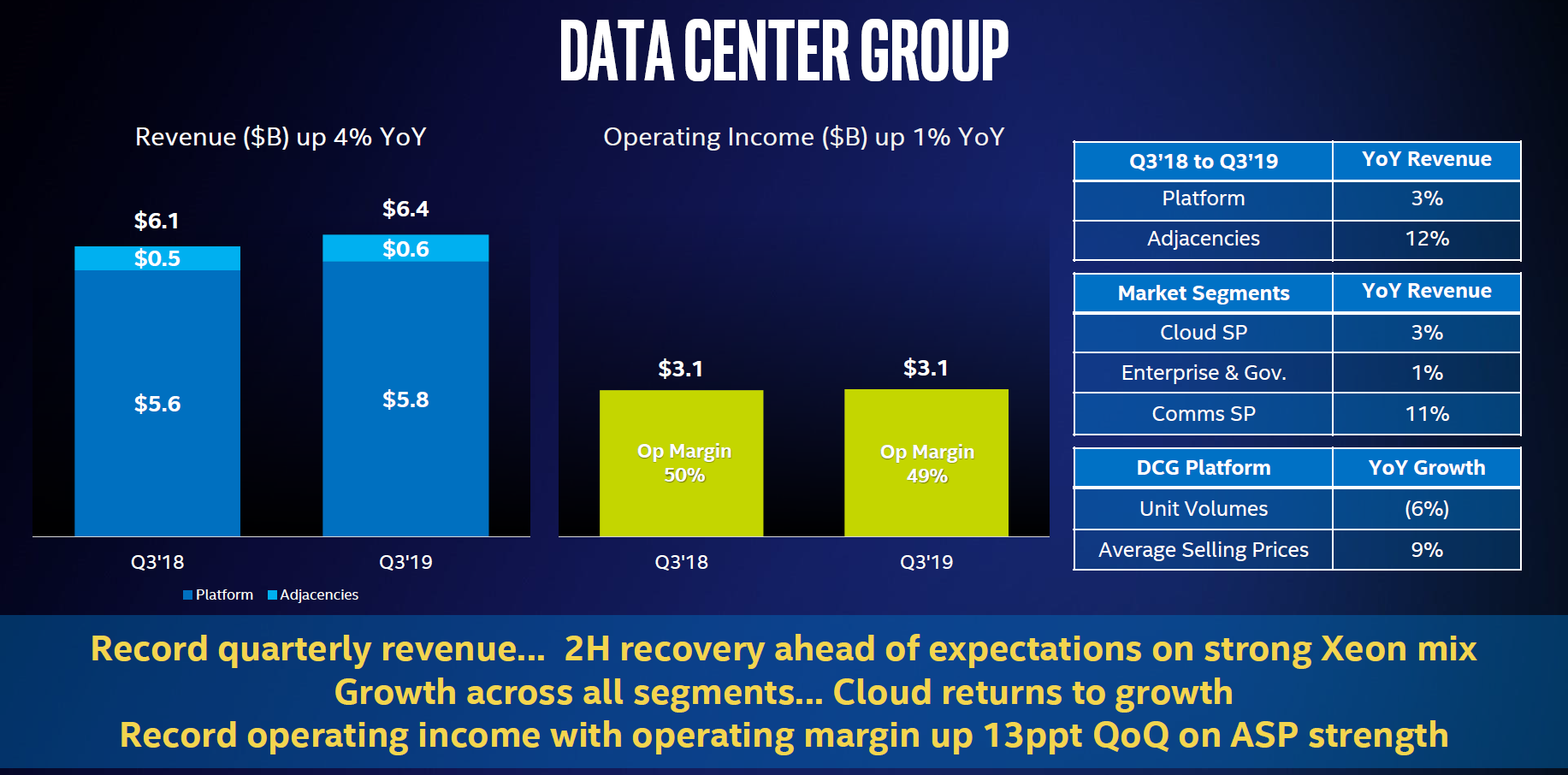

A nagyvállalati partnereknek szánt ("data-centric") termékekből összesen 9,5 milliárd dollár folyt be (a teljes bevétel 49,5 százaléka) amelybe a szerveres platformokon túl az IoT-s és a tárolós részleget, valamint a Mobileye-t is beleszámítja az Intel. Csupán a DCG-t (Data Center Group) tekintve 6,4 milliárd dollár landolt a kasszában, amely 4 százalékkal múlja felül az egy évvel korábbi 6,1 milliárdot, változatlan, 3,1 milliárdos üzemi eredmény mellett. A gyarapodás mögött elsősorban a Xeonokból befolyt, 3 százalékkal magasabb forgalom áll. Az Intel megjegyzi, hogy mindezt 6 százalékos darabszámcsökkenés mellett sikerült elérni, vagyis az átlagár jelentősen, 9 százalékkal nőtt. Bob Swan, a chipgyártó elnök-vezérigazgatója elmondta, hogy a második generációs Xeon Scalable családdal (Cascade Lake) sikerült a partnereket a drágább (Gold, Platinum) modellek felé terelni, amely szándék mögött részben a továbbra is igencsak szűkös gyártási kapacitás állhat. Az egyéb (adjacencies) kategóriába sorolt termékek (3D XPoint modulok, hálózatos chipek, stb.) forgalma 12 százalékkal nőtt, amely nagyjából 600 millió dollárt eredményezett a negyedév végére.

Az Intel megjegyezte, hogy a legnagyobb növekedés (11 százalék) a telkók részéről mutatkozott, amelyek egyre nagyobb ütemben adják le megrendeléseiket az 5G-s hálózatokhoz szükséges vasakra. A második helyen a nagy felhős szolgáltatók állnak, melyek oldaláról 3 százalékkal nőtt a forgalom. Bár ez első hallásra szerény, a chipgyártó szerint a semminél lényegesen több, az elmúlt három negyedévben ugyanis nagy volt a csend a hyperscalerek háza tájáról, amelyek csak lassan "emésztették meg" a tavalyi vásárlásokat. A telkóktól és a felhőszolgáltatóktól származott be a DCG teljes forgalmának kétharmada, a maradék a klasszikus nagyvállalati és kormányzati vásárlók felől érkezett, amelyek szerény 1 százalékkal növelték megrendeléseiket.

Mindezt látván Bob Swan és csapata optimista a 2020-as évet tekintve. Az elnök-vezérigazgató elégedett a bő két éve bemutatott Xeon Scalable termékcsalád eladásaival, a tenyérnyi Xeonokból ugyanis már több mint 23 millió darabot szállított le az Intel. Az idei harmadik negyedévben már az említett második generációs modelleket kezdték el nagy ütemben csipegetni a partnerek, a nagy felhőszolgáltatók közül az AWS, a Google, illetve az Alibaba is nagyobb tételben rendelt a processzorokból. Mindeközben a chipgyártó már a 2020-as új CPU-kat melegíti elő. Swan megerősítette, hogy a 14 nanométeres Cooper Lake a jövő év első felében, a 10 nanométeres Ice Lake Xeon pedig valamikor a második félévben kerül piacra, a két fejlesztés pedig jó darabig párhuzamosan fut majd.

Introvertáltak az IT-ban: a hard skill nem elég Már nem elég zárkózott zseninek lenni, aki egyedül old meg problémákat. Az 53. kraftie adásban az introverzióról beszélgettünk.

A vállalat vezetése arra számít, hogy jövőre tovább gyorsul az 5G-s adaptáció, amelyhez a lehető legtöbb hardvert szállítaná az Intel. 2022-re 40 százalékos részesedést szeretne elérni a vezeték nélküli bázisállomások piacán a gyártó. Az eredményeket taglaló konferenciahíváson Bob Swan megjegyezte, hogy egyre nagyobb kereslet mutatkozik a hálózatok peremén található, úgynevezett edge kiszolgálók iránt, amelyre ugyancsak számos termékkel (pl. Snow Ridge) reagál jövőre az Intel.

Megakadtak a kliensek

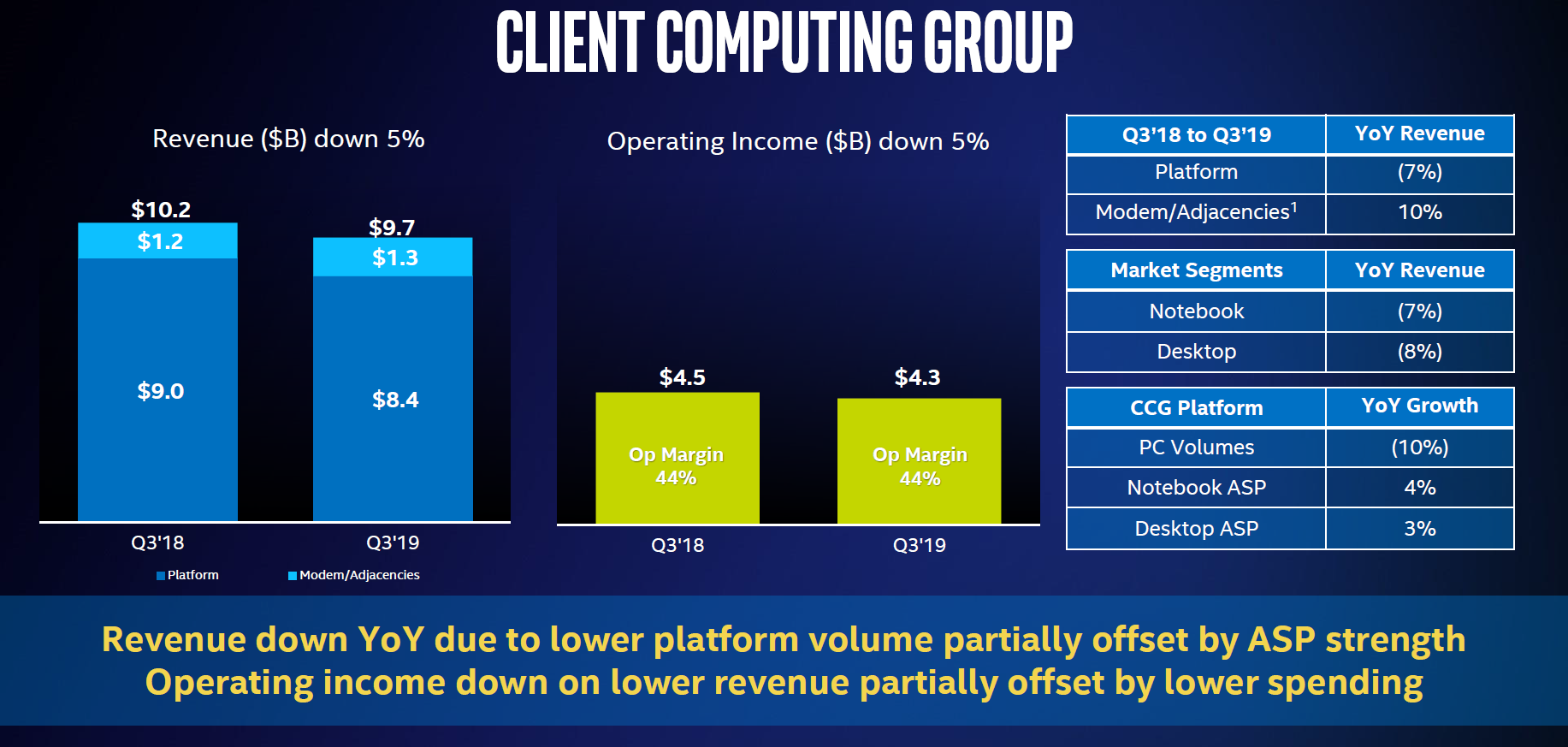

A bevétel továbbra is legnagyobb részét produkáló Client Computing Group (elsősorban a PC-khez értékesített chipek) 9,7 milliárd dollárt hozott a konyhára, amely 5 százalékos zsugorodást jelent az előző évben könyvelt 10,2 milliárdhoz képest. Hasonló mértékben csökkent az üzemi eredmény 4,3 milliárdra. Az Intel számos terméket sorol a kategóriába, így például ide tartoznak a noteszgépek és asztali lapkák (processzorok és chipkészletek), valamint még az egyéb mobilos termékek, a 4G modemek is.

Ez utóbbi terület még az iPhone 7-tel kapott szárnyra, a tavaly ősszel bemutatott Apple okostelefonokba pedig már kizárólag Intel rádiós egységek kerültek. A kategória továbbra sem kap külön bontást, így nem világos, hogy mindez pontosan mekkora forgalmat (és profitot) hozott a cégnek. Az Intel 10 százalékos forgalomnövekedésről beszél a kábelmodemes és a set-top boxos termékekkel együtt, amely bővülés oroszlánrészéért a legújabb iPhone-ok felelnek, amelyekbe már csak néhány negyedévig szállíthat chipeket a gyártó. Az Apple ugyanis egyrészt megegyezett a Qualcommal, másrészt bevásárolta magát az Intel modemes üzletágába potom 1 milliárd dollárért cserébe, amely a bevételi forrás teljes kiapadását eredményezi 1-2 éven belül.

Az értékesített notebookos "platformok" (CPU+chipset) forgalma 7 százalékkal esett vissza, amelyben már a 4 százalékkal magasabb átlagos eladási ár (ASP) is benne van. Ennél szinte szokás szerint rosszabb képet festenek az asztali PC-s platformok, ugyanis itt a bevétel 8 százalékkal esett 3 százalékkal magasabb ASP mellett. A teljes PC-s termékpalettát tekintve 10 százalékos volumencsökkenést közölt az Intel, amely mögött elsősorban a tavaly ősszel beütött szűkös gyártókapacitás áll. Bár a vállalat már korábban bővítéseket eszközölt az igények kielégítéséhez, ez végül nem bizonyult elegendőnek, a probléma pedig legkorábban már csak 2020-ban oldódhat meg. Swan szerint vállalata a piaci elemzőkkel karöltve becsülte alá az idei igényeket, amelyeknek most a partnerekkel együtt isszák a levét. A chipgyártó természetesen továbbra is a szerényebb profittal kecsegtető belépőszint kárára, illetve a konkurens AMD örömére igyekszik egyensúlyozni.

NAND, FPGA, IoT

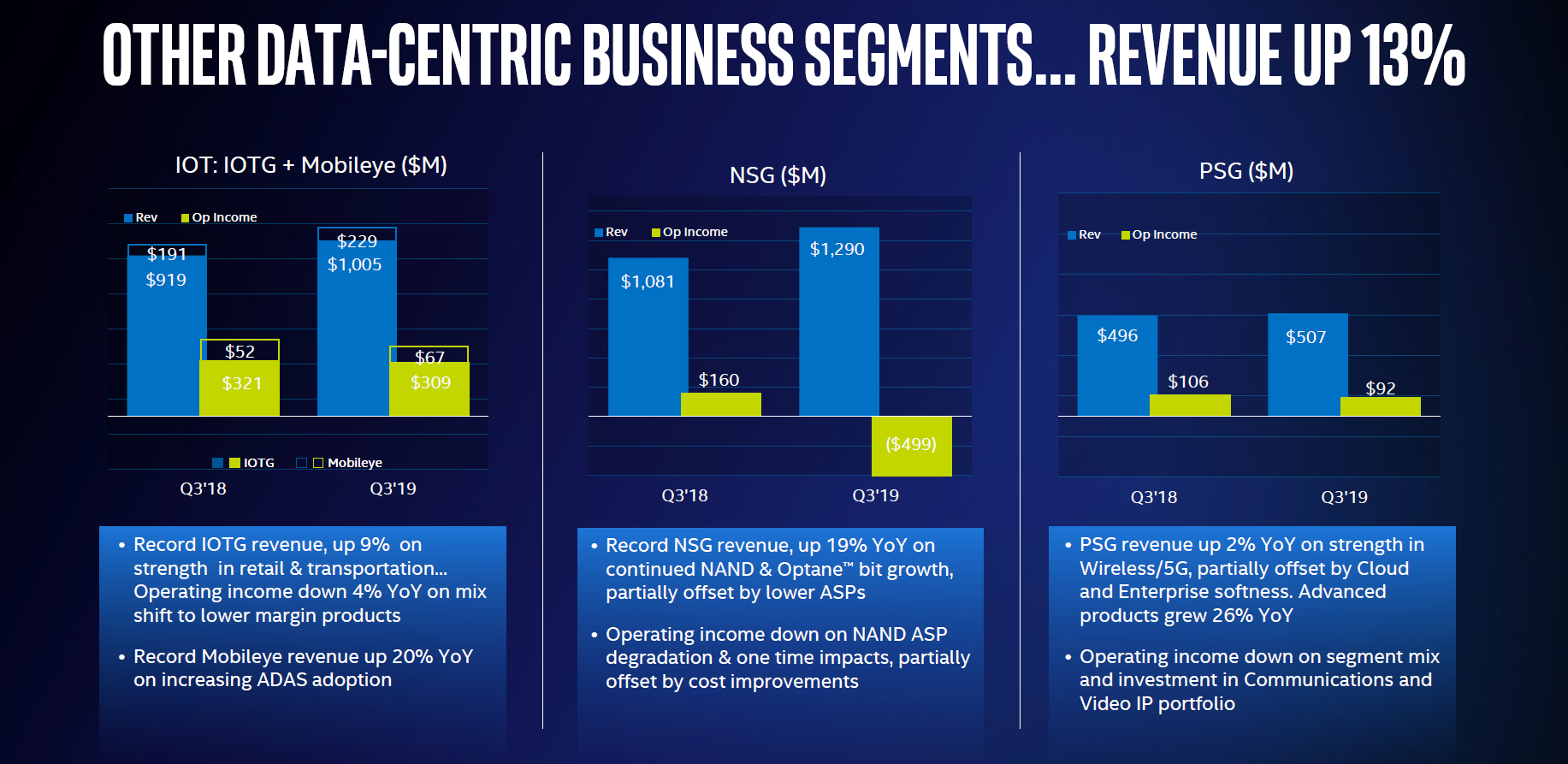

A többi, 1 milliárdos forgalom környékén, vagy valamivel az alatt mozgó részleg közül a nem volatilis memóriákkal foglalkozó részleg teljesítménye érdemel említést. Az NSG divízió 19 százalékkal 1,3 milliárd dollárra növelte forgalmát, amely bár elsőre jól hangzik, az 500 millió dolláros veszteség csúnyán belerondít a képbe. Az Intel szerint ennek egyik oka a NAND chipek meredek árcsökkenése volt, amin tovább rontott egy a következő negyedvére átcsúszott egyszeri, az egyik üzemmel kapcsolatos összeg.

Bár a vállalat külön kategorizálja, de szintén adatközpontokban kötnek ki az FPGA-k, amelyek értékesítése a maga 507 millió dolláros forgalmával szerény 2 százalékkal nőtt tavalyhoz képest, miközben az üzemi eredmény 92 millión állt meg, 13 százalékos csökkenést mutatva. Ezt a részleget (Programmable Solutions Group) még az Altera 16,7 milliárd dolláros felvásárlásával állította oldalára az Intel lassan 4 évvel ezelőtt.

Az IoT divízió forgalma 9 százalékkal gyarapodott. A különböző vertikumoknak kínált célmegoldásokat gyártó részleg bő 1 milliárd dolláros bevételt könyvelt el. Ezzel együtt az üzemi eredmény is csökkent, a tavalyi 321 milliós összegből ugyanis csak hála 309 millió maradt, amely közel 4 százalékos mérséklődést jelent.

Swan: van hol javulnunk

Bár a forgalom a vártnál lényegesen jobb lett, az Intel elnök-vezérigazgatója nem tagadta, hogy számos területen kell javítaniuk. Bob Swan szerint kellemetlen, hogy bő 1 év alatt sem sikerül megoldaniuk az ellátási problémákat. Ezt látva egyaránt további 25 százalékkal növelik a 14 és 10 nanométeres gyártósorok kapacitását, amelynek nagy részét a PC-s processzorok gyártáshoz allokálja majd az Intel. Swan szerint így 5-10 százalékkal növelhetik a termelési volument, amely a legfrissebb számítások szerint végre megoldhatja a szűkös ellátást, valamikor 2020 során.

Az elnök-vezérigazgató továbbá elmondta, hogy Oregon és Izrael után Arizonában is hamarosan üzembe állnak a 10 nanométeres gyártósorok. Swan szerint a kihozatal a vártnál valamivel gyorsabban javul, melynek hála jövőre talán már nem csak a kirakatokba kerülhetnek be 10 nanométeres chipekkel szerelt termékek. A szakember 2020-ra újabb CPU-kat, egy dedikált AI gyorsítóchipet, illetve diszkrét GPU-t ígér. Utóbbival kapcsolatban Swan elmondta, hogy az első fejlesztés már működik az Intel központjában.

Az elnök-vezérigazgató ígéri, hogy a 10 nanométeres félrelépés nem ismétlődik meg egyhamar. Az első 7 nanométeres lapkák az iparágban jelenleg elvárható ütemben, 2-2,5 évvel az első 10 nanométeresek után a piacon lesznek, amelyeket hasonló idő elteltével követhetnek az 5 nanométeres chipek. Swan állítja, a 7 nanométeres csíkszélesség munkálatai a tervezettnek megfelelően haladnak, az első arra épülő dizájn pedig 2021 utolsó negyedévében kerül piacra. A szakember azt is elárulta, hogy ez egy nagyvállalati GPU (vagyis GPGPU) lesz, ami megerősíti, hogy 7 nanométeres Intel CPU-kra csak valamikor 2022-ben lehet számítani. Az Intel vezetősége 500 millió dollárral növelte a fejlesztésekre szánt büdzsét ahhoz, hogy sikerüljön hozni az elmúlt években tarthatatlannak bizonyult határidőket.

Swan végül megjegyezte, hogy vállalatával gőzerővel dolgoznak azon, hogy visszaszerezzék a 10 nanométerrel eltékozolt gyártástechnológiai elsőséget. A pénzügyi szakember szerint ehhez első lépésként eggyel visszább vettek a 10 és 14 nanométernél túlságosan ambiciózusnak bizonyult skálázásból. A 7 nanométerrel szerényebb célokat tűztek ki, azonban kérdéses, hogy kisebb lépésekkel sikerül-e lenyomni az időközben előnybe került TSMC-t, illetve a komoly terveket szövögető Samsungot. Swan egy elemzői kérdésre válaszolva utalt arra, hogy nyitottak a bérgyártók felé, amennyiben ezzel sikerül jelentősen növelni termékeik versenyképességét, illetve partnereik elégedettségét. Ennek fényében nem zárható ki, hogy az idei pletykáknak megfelelően az említett két bérgyártó valamelyike a jövőben (mellék)szerepet kap bizonyos Intel chipek gyártásában.