Rövidtávú előnyökkel jár a Vodafone-UPC egyesülés

A Vodafone Magyarország és a UPC Magyarország az Európai Bizottság jóváhagyását követően a holnapi nappal megkezdheti közös működését, ezzel új fejezet indulhat a magyar távközlési piac történelmében. Az egyesülés rövid- és hosszútávú hatásait elemeztük Wéber Mátyással, a KPMG telekommunikációs és média tanácsadójával.

Az Európai Bizottság 2019. július 18-án jóváhagyta a Vodafone Csoport és a Liberty Global között tavaly májusban kötött megállapodást, melynek eredményeként négy európai piacon - köztük Magyarországon - a Vodafone beolvasztja a Liberty Global helyi leányvállalatát (itthon ez a UPC Magyarország Kft). A 18,4 milliárd eurós összértékű üzlet hatására a legtöbb érintett piacon régóta berögzült erőviszonyok borulhatnak fel, mindezt tetézi, hogy az akvizíció a mobilszolgáltatói szegmens számára kiemelten érzékeny időszakban, az 5G-s mobilhálózatok indulásakor mehet végbe. Az üzlet rövid- és hosszútávú hatásait elemeztük Wéber Mátyással, a KPMG telekommunikációs és média tanácsadójával.

Új fejezetet nyithat

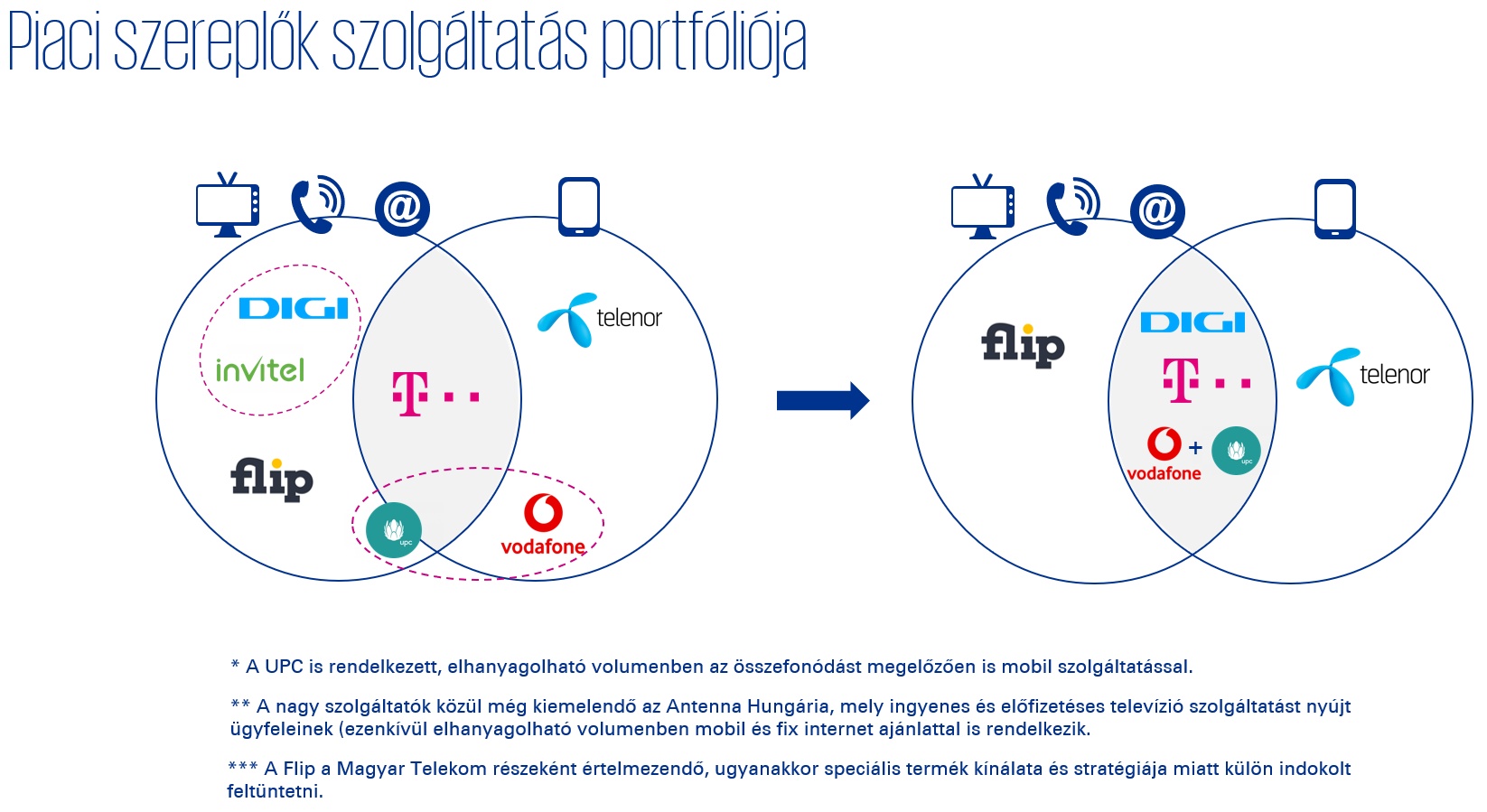

A most engedélyezett felvásárlás minden kétséget kizáróan a magyar telekommunikációs piac egy új fejezetét nyithatja meg, hiszen eddig csak egyetlen szolgáltató, a Magyar Telekom volt képes mind vezetékes, mind mobil szolgáltatásokkal az ügyféligényeket egyidejűleg kiszolgálni. A Vodafone Magyarország a felvásárlással hirtelen feljöhet a piacvezető nyakára, eközben a legnagyobb piaci diszruptor, a DIGI is fokozatosan elkezdi felépíteni mobilos lábát, negyedikként csatlakozva a három nagy operátorhoz.

A vezetékes szegmensben a nagyobb szereplőkön (DIGI, Invitel, Magyar Telekom - Flip) kívül több kisebb szolgáltató (pl.: PR-telecom, Vidanet, Tarr, Parisat) is biztosította a szolgáltatási paletta minden elemét (vezetékes telefon, internet és fizetős televízió). E vállalatok főként a kisebb és olcsóbb csomagok kedvelői, valamint a nagyok által nem lefedett területeken élők számára jelenthettek valós alternatívát – a nagy szolgáltatók csomagajánlataival már kevésbé tudták felvenni a versenyt azonos értékű tartalom mellett (az NMHH vezetékes gyorsjelentése szerint előfizetés alapon a piac 0,1-3%-át tudhatták ügyfelüknek). A mobilszegmensben jelen lévő három nagy szolgáltató közötti erőviszonyok rögzültek, a néhány felbukkanó kisebb szereplő (Blue, Mol mobil) jelentősége pedig eddig elhanyagolható volt.

Katt a nagyobb képért!

Jogod van tudni: mankó kirúgáshoz, munkahelyi szkanderezéshez Ezúttal egy mindenki számára kötelező, de laza jogi különkiadással jelentkezünk. Ennyi a minimum, amit munkavállalóként illik tudnod.

Ez a status quo kezd felbomlani a közelmúltbeli piacalakító események folytán. Miután Vodafone-UPC felvásárlást jóváhagyta az EU-s versenyhatóság, a Vodafone 4P (vezetékes telefont, internetet, tévét, illetve mobilszolgáltatást egy kézben kínáló) szereplővé lépett elő, és egyben a 3. legnagyobb vezetékes szolgáltatóvá vált (23%-os előfizetés alapú részesedés). A DIGI-Invitel felvásárlást már szintén elkönyvelte a piac (bár még nem mondott rá áment a GVH), amivel a DIGI csoport a televíziós szegmensben a Magyar Telekomot is megelőzte az előfizető számot tekintve. Ez az ügyfélbázis pedig megfelelő alapot szolgáltat számára, hogy megszilárdult vezetékes piaci jelenléte mellett a mobilpiacot is felrázza: ezt egyébként meg is kezdte 2019 május végén, elindítva ügyféltoborzását 0 Ft-os kezdő (pilot) ajánlatával (egyelőre kis teljesítményű és lefedettségű saját hálózatán).

Csomagban olcsóbb

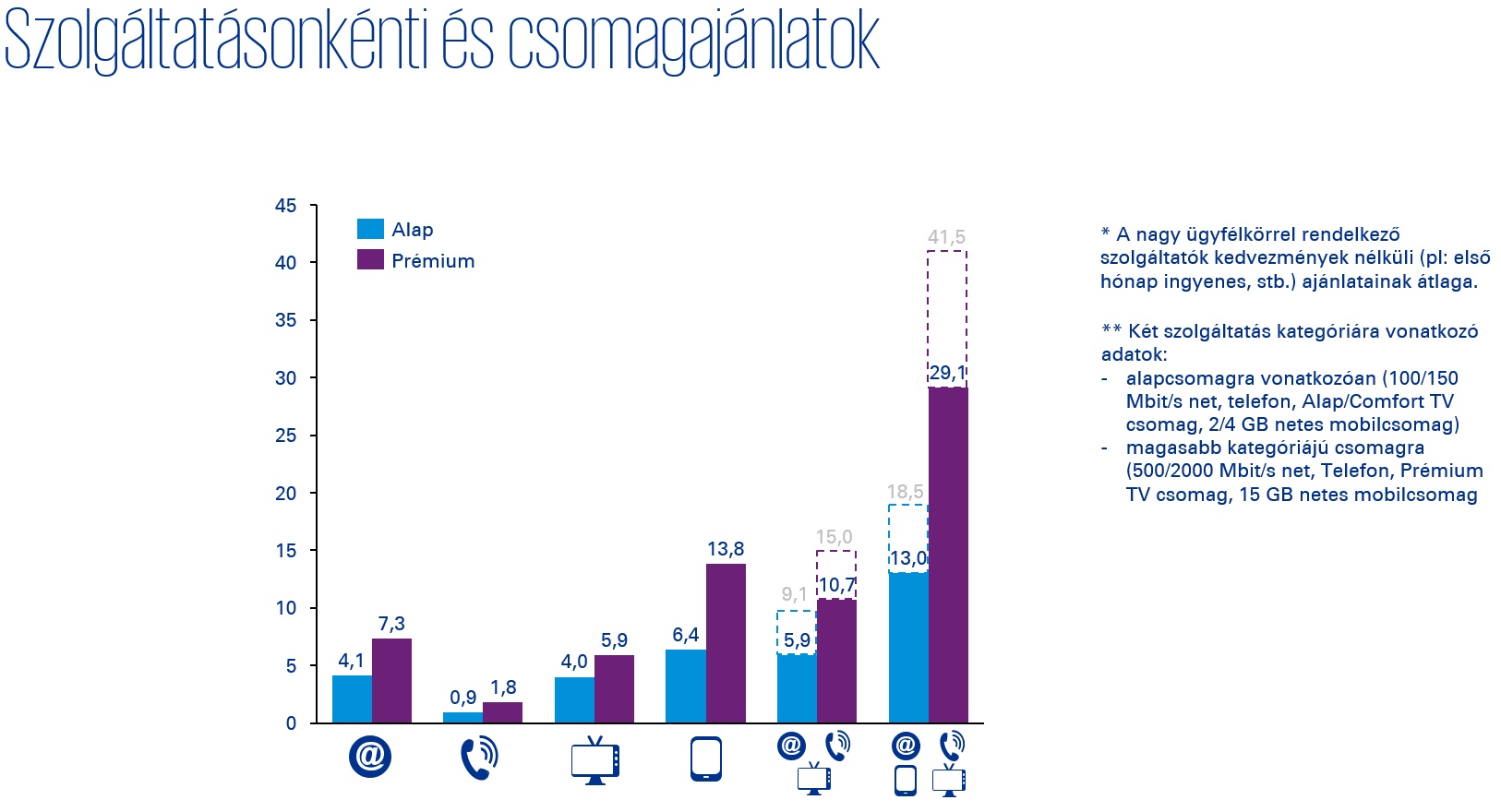

A vezetékes szolgáltatók törekvése eddig is arra irányult, hogy az egy szolgáltatásra megnyert ügyfelek lehetőleg minden más termék tekintetében is az ő ajánlatukat válasszák – ennek eredménye, hogy rendszerint külön-külön egy-egy szolgáltatásra előfizetni lényegesen drágább, mint ha a telefon, internet és televízió előfizetést is ugyanazon szolgáltatótól rendelnék meg. A kedvezmények volumene szolgáltatónként eltér, a vizsgált nagyobb szereplőknél 7-45% között szóródik.

Katt a nagyobb képért!

A skála alsó részén a DIGI helyezkedik el; itt a legalacsonyabb a csomagkedvezmény, vagyis e szolgáltató portfóliójának egyes elemeit éri meg leginkább külön-külön is megvásárolni. Ezen kezdetben aligha fog módosítani az, hogy a DIGI immár mobilhang és –adat szolgáltatást is nyújtani fog: árban külön-külön minden terméke versenyző lesz, nem csak a bundling ajánlata. Hosszabb távon (mikorra már ténylegesen versenyképes 4P ajánlata lesz) kérdés lehet már, hogy továbbra is az egyes termékeken marad-e a fókusza, vagy a csomagajánlatok nagyobb hangsúlyt fognak kapni.

A legnagyobb csomagkedvezményt jelenleg a UPC nyújtja a vizsgált alap és prémium kategóriában is, a termékenkénti árak kicsit több mint feléért adják az ügyfeleknek a 3P-s csomagjaikat. Az eddig egyetlen 4P ajánlattal jelen lévő Telekom pedig az elemenként, fogyasztói igény szerint összeválogatható csomagokat egységesen 30%-os kedvezménnyel nyújtja. A 4P-s ajánlatok bővülése a mobilcsomagok árát is mérsékelheti, amennyiben azt a vásárló ugyanazon szolgáltatótól vásárolja meg. Kérdés azonban, hogy erre mégis mekkora lesz az érdeklődés.

Jöhetnek a nagyobb készülékkedvezmények

A szolgáltatóváltás démona

A 2018-as statisztikákat vizsgálva az NMHH megkérdezésen alapuló kutatásaiból ugyanis az tűnik ki, hogy a távközlési szolgáltatások fogyasztói gyakorlatilag semmilyen hajlandóságot nem mutatnak a szolgáltatóváltásra. A vezetékes szolgáltatásokra vonatkozóan átlagosan 1% nyilatkozott úgy, hogy lecserélné a jelenlegi szolgáltatóját (illetve további 1-2%-a háztartásoknak új előfizetést venne). A mobil szegmensben a 14+ lakosság bázisán vizsgálva a szolgáltatásváltási hajlandóság még alacsonyabb, 0,5% alatti, ennél valamivel több, 3,5% nyitna új előfizetést.

A váltás tekintetében bevett üzleti gyakorlat – ami a fenti arányokat tovább mérsékelheti –, hogy a távozni szándékozó ügyfél célzott, egyedi ajánlatot kap, aminek birtokában már nem éri meg szolgáltatót váltania. Ugyanakkor nem feltétlen jutnak el még azok a fogyasztók sem a szerződésfelmondásáig, akik ennek indokoltságáról egyébként meg vannak győződve. Emögött egy régebbi NMHH kutatás szerint a következők állnak: a szolgáltatóváltás tortúrával jár (60%); a váltás csak rövidtávon előnyös (50%), kockázatokat sejtenek a megszokott szolgáltató elhagyásában (45%); nem látnak jelentős különbséget az ajánlatok között (40%).

A verseny intenzitása az átalakulásnak köszönhetően valószínűleg ezzel együtt is borítékolhatóan nőni fog, melyen a fogyasztók sokat nyerhetnek. Egyrészt a piacvezető Telekom nem csak egy-egy szegmensében, hanem a teljes szolgáltatás-portfólióra vonatkozóan kap kihívó(ka)t. Másrészt a 4P-s, fix és mobil szolgáltatást is tartalmazó előfizetések aránya várhatóan nőni fog.

Ugyanakkor nagy volumenű szolgáltatóváltásra a fenti adatok fényében aligha lehet számítani. Az új 4P szolgáltató elsősorban a meglévő – vezetékes (UPC) és mobilos (Vodafone) – ügyfélbázisain keresztül értékesítheti termékeit, ösztönözve vásárlóit a teljes szolgáltatáspaletta igénybevételére. Ilyen módon nem az új ügyfelek bevonzására kell koncentrálnia ezentúl a Vodafone-nak, hanem arra, hogy közvetlenebb módon érheti el ajánlataival a vezetékes szolgáltatásra előfizető háztartások közel negyedét – ez nyilván hatalmas üzleti lehetőség.

Embert próbáló folyamat

Amanda Nelson, a Vodafone Magyarország vezérigazgatója

A nevető negyedik

A DIGI eközben szintén a 4P szolgáltatóvá válás felé konvergál – bár egyelőre még nagyon gyenge lefedettségű a saját hálózata – így a fix-mobil integrált csomagajánlat tekintetében csak középtávon tudja felvenni a versenyt a már minkét területen kiépült ügyfélbázissal rendelkező szolgáltatókkal. Ugyanakkor a DIGI eddig is inkább az egyes szolgáltatások ár és értékajánlatára koncentrált a versenytársak számára diszruptívan, ami a mobil szegmensben is várható. Így a 4P árakat nem csomagajánlatként, hanem önálló értékajánlatként befolyásolhatja leginkább, amihez azonban mobilhálózatának felgyorsított fejlesztésére, a lefedettség és kapacitás növelésére van szükség.

Ebből adódóan rövid-közép távon a két teljes, országos lefedettséget nyújtani tudó FMC szolgáltató versenyelőnybe kerülhet. A DIGI helyzetére a közelgő frekvenciatender kimenetele erőteljes befolyással lehet: egy sikeres aukció és egy intenzív fejlesztési sprint, vagy ennek alternatívájaként valamilyen szolgáltatói együttműködés (akár hálózatmegosztás) biztosíthatja számára, hogy ebbe a versenybe hatékonyan bekapcsolódjon és diszruptőri szerepét akár tovább erősítse – e nélkül a DIGI 4P aligha lesz versenyképes.

A fogyasztókra a piacon zajló jelentős átalakulás csak kismértékben, rövid-közép távon lesz várhatóan hatással leginkább a szolgáltatás minőségének javulásában, a szinergiák kihasználása okán.

Bejöhet a Telenor stratégiája?

Ami sokkal nagyobb jelentőségű változást fog eredményezni kicsit hosszabb távon – és ilyen szempontból bőven túlmutat a közelmúlt felvásárlásain – , az az a jövőbeni trend, hogy a technológiai fejlődéssel és a fogyasztói igények változásával az egyes szolgáltatások közötti határ elmosódik és a 4P fokozatosan 1P-re kell olvadjon. A vezetékes szolgáltatások egyik lába már most nélkülözhető lenne a fogyasztók nagy csoportja számára, de az OTT szolgáltatások terjedésével és az 5G nyújtotta új megoldásokkal a többi is hamar jelentőségét vesztheti. A fogyasztó számára a lényeg az lesz, hogy egy integrált hang és adat alapú szolgáltatást kapjon, mely minden igényét kielégíti (technológiától teljesen függetlenül).

Ebből következik, hogy azzal együtt, hogy rövidtávon ugyan releváns üzletszerzési lehetőség rejlik csomagtermékek értékesítésében, hosszabb távon a fix-mobil konvergencia (FMC) ebben a formájában értelmezhetetlen lesz. A piaci szereplők mindegyikének az kell, legyen a célja, hogy minél hatékonyabban tudják megvalósítani saját 5G transzformációjukat. Ilyen értelemben egyébként a Telenor (kizárólag mobilszolgáltatást nyújtó piaci szereplő) versenyhelyzete sem gyengébb, mint az FMC-ben érintett (mobil és vezetékes szolgáltatást is nyújtani tudó) szolgáltatóké.