Hátramenetbe kapcsolt az Intel

Az Intel bevétele és nyeresége egyaránt csökkent az idei második negyedévben, és rövid- és középtávú előrejelzések alapján pedig tovább folytatódhat a zsugorodás.

A chipgyártó az idei második negyedévben 16,5 milliárd dolláros forgalmat bonyolított, amely 3 százalékkal marad el az egy évvel korábbi 17 milliárdos összegtől. A forgalom mellett a profit is apadt, az egy évvel korábbi 5 milliárd dolláros összegből ugyanis csak 4,2 milliárd maradt, amely 16 százalékos visszalépés. A régen nem látott visszaesés mögött elsősorban az adatközpontos és a memóriás (NAND és 3D XPoint) divízió korábbinál gyengébb szereplése áll. Az Intel ugyanakkor még ennek ellenére is elégedett a számokkal, amelyek a korábban vártnál kedvezőbbek lettek.

Tartják magukat a PC-k

Introvertáltak az IT-ban: a hard skill nem elég Már nem elég zárkózott zseninek lenni, aki egyedül old meg problémákat. Az 53. kraftie adásban az introverzióról beszélgettünk.

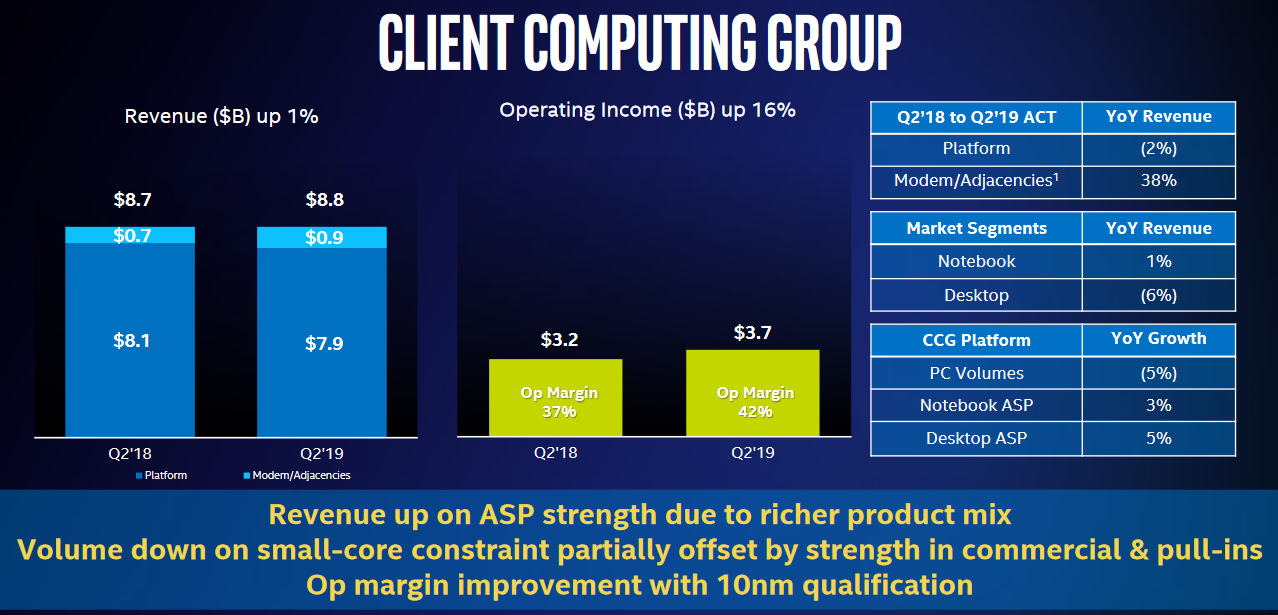

A bevétel továbbra is legnagyobb részét produkáló Client Computing Group (elsősorban a PC-khez értékesített chipek) 8,8 milliárd dollárt hozott a konyhára, amely 1 százalékos gyarapodás az előző évben könyvelt 8,7 milliárdhoz képest. Ezzel párhuzamosan az üzemi eredmény is javult, a 3,2-ról 3,7 milliárdra nőtt összeg nagyjából 16 százalékos javulást jelent. Az Intel számos terméket sorol a kategóriába, így például ide tartoznak a noteszgépek és asztali lapkák (processzorok és chipkészletek), valamint még az egyéb mobilos termékek, a 4G modemek is.

Ez utóbbi terület még az iPhone 7-tel kapott szárnyra, a tavaly ősszel bemutatott Apple okostelefonokba pedig már kizárólag Intel rádiós egységek kerültek. A kategória továbbra sem kap külön bontást, így nem világos, hogy mindez pontosan mekkora forgalmat (és profitot) hozott a cégnek. Az Intel jelentős, 33 százalékos forgalomnövekedésről beszél a kábelmodemes és a set-top boxos termékekkel együtt, amely bővülés oroszlánrészéért a legújabb iPhone-ok felelnek, a 4G rádiós modemekből ugyanis 131 százalékkal több bevétel folyt be a negyedév során. A modemes bevétel azonban hamarosan köddé válik, az Apple ugyanis egyrészt megegyezett a Qualcommal, másrészt bevásárolta magát az Intel modemes üzletágába 1 milliárd dollárért cserébe.

Az értékesített notebookos "platformok" (CPU+chipset) leszállított darabszáma szerény 1 százalékkal nőtt, az átlagos eladási ár (ASP) pedig 3 százalékkal gyarapodott. Ennél szinte szokás szerint valamivel rosszabb képet festenek az asztali PC-s platformok, ugyanis itt a darabszám 6 százalékkal esett, amit azonban az 5 százalékkal magasabb ASP. Az Intel adatai szerint a kereskedelmi szegmensben nőtt az PC-kre mutatkozó igény (vélhetően a Windows 10-es átállás miatt), azonban ezt továbbra sem sikerül maradéktalanul kiszolgálni. A chipgyártó szerint ez a tavaly ősz óta fennálló ellátási problémára vezethető vissza, amely miatt az olcsóbb processzorokból továbbra sem tud elegendő mennyiséget szállítani partnereinek, ami miatt az Intel piacot vesztett a belépőszinten. A vállalat helyzetét továbbá az USA és Kína közötti kereskedelmi háború is nehezítette, ami miatt egyes cégek igyekeztek előrébb hozni a második negyedévre megrendeléseiket. A fennálló helyzet miatt az Intel továbbra is aggódik, egy esetleges komolyabb vámtarifa emelés ugyanis jelentősen visszavethetné az eladásokat.

Botlottak egyet a Xeonok

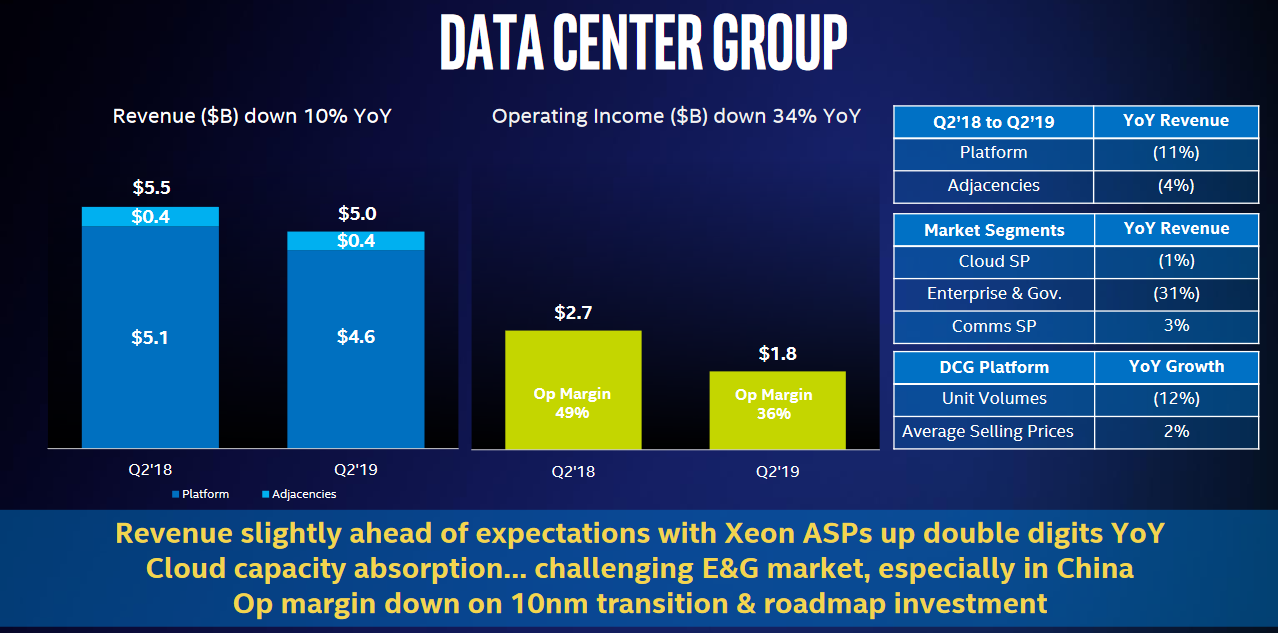

Bár az Intel megjegyzi, hogy az adatközpontokhoz tervezett termékek kategóriája (DCG) nagyjából a korábban vártnak megfelelően szerepelt, ez legfeljebb csak olcsó vigasz lehet. A szerveres vasak eladási ugyanis hosszú évek óta egészséges gyarapodást mutattak, rendívül magas üzemi eredmények mellett. Ezzel szemben a második negyedévben 10 százalékkal csökkent a DCG forgalma, 5 milliárd dollárra lehúzva a bevételt. Ennél lényegesen fájdalmasabb, hogy az üzemi eredmény mintegy 34 százalékkal csökkent, így a szerveres termékek után 1,8 milliárd dollár maradt a kasszában, az egy évvel korábbi 2,7 milliárddal szemben. A visszaesés mögött 12 százalékkal kevesebb eladott termék áll, amelyek átlagos eladási viszont 2 százalékkal nőtt, enyhén kompenzálva a hátramenetet.

Az Intel szerint a jelentős visszaesésnek több oka van. Egyrészt a nagy felhős szolgáltatók még nem "emésztették meg" az előző negyedévek vásárlásait, amely miatt 1 százalékkal mérséklődött a partnerektől származó forgalom. Ennél lényegesen nagyobb mértékben, 31 százalékkal csökkent a nagyvállalati-kormányzati piacról érkezett bevétel, elsősorban Kína miatt. Egyedül a telkók térfeléről könyvelhetett javulást az Intel, bár itt is csak 3 százékkal nőtt a bevétel. A vállalat elsősorban utóbbitól remél komoly javulást a következő pár évben, az 5G-s átállásnak hála. A Snow Ridge kódnevű, 10 nanométeres fejlesztés formájában egy külön terméket is kínál majd a piacnak, valamikor 2020-ban.

Bár az Intel a második felére javulást vár, a teljes évre vetítve már egyszámjegyű visszaesésre számít. A chipgyártó emellett az elmúlt években tapasztalnál lényegesen szorosabb versenyt vár a jövőben (minden bizonnyal az AMD miatt), amihez a már említett kedvezőtlen makrogazdaság tényező társulhatnak. Mindezekre az Intel újabb fejlesztésekkel igyekszik majd reagálni, például a szerveres Ice Lake-kel. A termékek mintapéldányait a kiemelt partnerek már megkapták, a munkálatok jelenlegi, az előzetesen vártnál jobb állapota szerint pedig valamikor jövő év első felében indulhat meg a processzorok tömegtermelése. Az egyik nagy kérdés tehát az, hogy a következő bő egy évben mire lesz képes a megerősödött AMD, amely a következő hetekben dobhatja piacra Rome kódnevű, 64 magig skálázódó processzorait.

NAND, FPGA, IoT

A többi, 1 milliárdos forgalom környékén, vagy valamivel az alatt mozgó részleg közül a nem volatilis memóriákkal foglalkozó részleg teljesítménye érdemel említést, negatív szempontból. A NAND és az új generációs 3D Xpoint technológiákkal foglalkozó Non-Volatile Memory Solutions Group egy év leforgása alatt 13 százalékkal 940 millió dollárra zsugorodott. Ennek legfőbb oka az elmúlt hónapokban tapasztalt masszív ármérséklődés, aminek eredménye egy eléggé kellemetlen, 284 millió dolláros veszteség lett.

Bár a vállalat külön kategorizálja, de szintén adatközpontokban kötnek ki az FPGA-k, amelyek értékesítése a maga 489 millió dolláros forgalmával szűk 5 százalékkal csökkent tavalyhoz képest, miközben az üzemi eredmény szerény 52 millión állt meg, amely viszont már 49 százalékos zsugorodást jelent. Ezt a részleget (Programmable Solutions Group) még az Altera 16,7 milliárd dolláros felvásárlásával állította oldalára az Intel lassan 4 évvel ezelőtt.

Az IoT divízió kifejezetten jól teljesített. A különböző vertikumoknak kínált célmegoldásokat gyártó részleg 986 millió dolláros bevételt könyvelt el, ami az előző év hasonló időszakához képest 12 százalékkal magasabb. Ezzel együtt az üzemi eredmény is javult, a tavalyi 243 milliós összeget ugyanis sikerült közel 21 százalékkal felülmúlni, amelynek hála 294 millión állt meg a számláló.

Mit hoz a jövő?

Végül, de nem utolsó sorban az Intel elmondta, hogy immár két üzem termeli a 10 nanométeres lapkákat. Az első, még május végén bejelentett mobil Ice Lake kliensprocesszorok az év utolsó negyedévében kerülhetnek piacra. A vállalat nagy részt a 10 nanométerrel kapcsolatos problémák miatt vesztett sokat előnyéből, amit most egy 6,9 milliárdos beruházással igyekszik megtartani, netán növelni. Az összeget a 10 nanométer felfuttatására és a 7 nanométeres fejlesztésekre fordítja az Intel. Utóbbi 2021-ben állhat munkába, amely az ígéret szerint a bérgyártók 5 nanométerének főbb paramétereit fogja produkálni. Bár mindez elsőre még jól hangozhat, mind a TSMC, mind pedig a Samsung jövő év második felére ígéri 5 nanométeres fejlesztését, vagyis az Intelnek várhatóan a következő években sem lesz könnyebb dolga.

A következő negyedévre 18 (+-0,5) milliárd dolláros bevételt remél az Intel, ami nagyjából 6 százalékkal maradna el 2018 hasonló időszakának forgalmától.