Broadcom: kell nekünk a Qualcomm!

Ajánlatot tett a Qualcommra a Broadcom - a 130 milliárd dolláros tranzakció (ha létrejön) minden idők legnagyobb technológiai felvásárlása lenne. Kik a szereplők és miért (vagy miért nem) jöhet létre a felvásárlás?

Ajánlatot tett a Qualcommra a Broadcom - a 130 milliárd dolláros tranzakció minden idők legnagyobb technológiai felvásárlása lehet. Ha létrejön. Mert egyelőre az ajánlat egyoldalú, a "normál" üzletmenettől eltérve a Qualcomm igazgatótanácsa nem fogadta el az ajánlatot még, és az első pletykák szerint nem is fogja. Ettől persze a tranzakció még létrejöhet klasszikus ellenséges felvásárlás formájában.

Beszéljünk először az árról. A Broadcom részvényenként 70 dollárt ígér a Qualcomm-tulajdonosoknak, ennek nagy részét, 60 dollárt készpénzben, 10 dollárt pedig saját részvény formájában. A Broadcom számítása szerint ez jelentős, 28 százalékos prémium a Qualcomm november 2-i záró árfolyamához képest és 33 százalékos felár a Qualcomm 30 napos átlagos árfolyamához képest. Az ajánlat feltételes, akkor áll, ha a Qualcomm sikerrel le tudja zárni az NXP folyamatban lévő bekebelezését az eddigi áron (erről később részletesebben is lesz szó), vagy kiadás nélkül lezárja azt (tehát azt az esetet zárja ki, ha az ár valamiért felmenne).

A Broadcom magyarázata szerint a kombináció szinte adja magát: a két cég portfóliója nagyszerűen egészíti ki egymást, a Qualcomm mobilhálózati chipjei és a Broadcom nagyvállalati-adatközponti termékei együtt erősebbek. A kombináció "erős, globális vállalatot hoz létre, meggyőző technológiai és termékportfólióval" - mondja az ajánlatot tevő cég. A bejelentés részeként a Broadcom azt is közölte, hogy székhelyét az Egyesült Államokba fogja áttenni - függetlenül egyébként attól, hogy létrejön-e a felvásárlás.

A Financial Times értesülése szerint egyébként a Qualcomm el fogja utasítani a Broadcom ajánlatát - ez nem meglepő, a két cég a színfalak mögött valószínűleg egyeztet már egy ideje. Ezek a tárgyalások minden bizonnyal zátonyra futottak, ezért próbálkozik most a Broadcom egy nyilvános ajánlattétellel. Az FT szerint a Qualcomm igazgatótanácsa azzal fogja visszadobni az ajánlatot, hogy az nagyon alulértékeli a céget és annak időzítése is opportunista. Ez utóbbi eléggé egyértelmű: a Qualcomm jelenleg óriási nyomás alatt van, a céget egyik oldalról az ügyfelei (az Apple-től a BlackBerryig) perelik, másik oldalon a különböző nemzeti hatóságok rónak ki sok százmilliós (dollárban) bírságot a cég versenyellenes gyakorlata miatt.

A többfrontos háború pedig a cég pénzügyein is érezteti hatását, a cég friss negyedéves eredménye meglehetősen aggasztó lett: a bevétel 5 százalékkal, 5,9 milliárd dollárra esett. Ennél nagyobb probléma, hogy a profit viszont teljesen elpárolgott, a tavalyi 1,6 milliárdból idén jelképes 168 millió maradt. Nyilván ilyen körülmények között a cég sokkal sebezhetőbb is egy ellenséges felvásárlás felé, a Broadcom pedig nem ült ölbe tett kézzel, bejelentkezett a zsákmányért. Az ajánlat pedig tényleg nem rossz, megegyezik a Qualcomm elmúlt évben elért csúcsárfolyamával, de elmarad a 2014-ben elért 80 dolláros csúcsoktól.

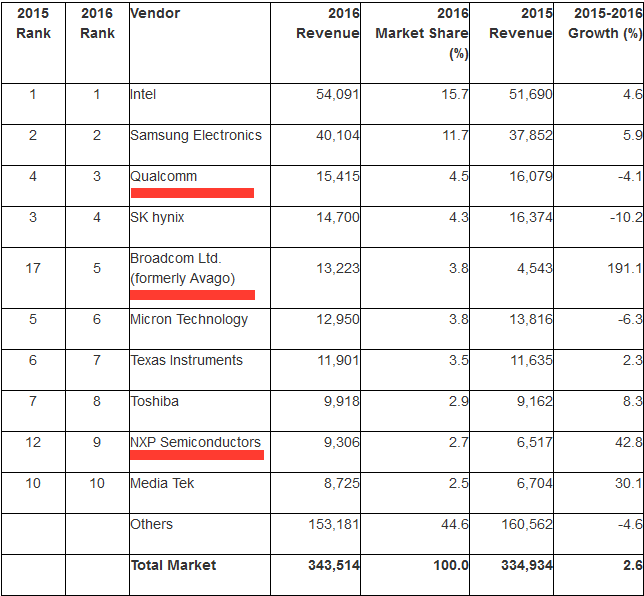

Harmadik lenne a félvezetőiparban a kombinált vállalat.

A hamarosan drámába forduló üzlet menete így a következő: a Broadcom ajánlatát elfogadó tulajdonosok összeállnak és olyan igazgatótanácsi tagokat neveznek ki a következő közgyűlésen, amelyek támogatják az egyesülést. A nevezési határidő december, majd márciusban kerül sor a közgyűlésre, ahol átviheti akaratát a Broadcom. A cég egyébként már egy finanszírozási konstrukciót is összerakott, a régi partner Silver Lake Partners mellett több nagy bankkal is sikerült előzetes megállapodást kötni, hogy a gigafelvásárlás készpénzigényét fedezni tudja.

Hatalmas étvággyal

A Broadcom Limited is felvásárlással jött létre, a szingapúri Avago kebelezte be 37 milliárd dollárért a Broadcom Corporationt (ez volt az "igazi" Broadcom), majd felvette a leányvállalat jobban csengő márkanevét - a régi entitásra utal azonban, hogy a cég a NASDAQ-on továbbra is az AVGO ticker alatt szerepel. Maga az Avago is roppant kalandos életútra tekint vissza, ez eredetileg a Hewlett-Packard félvezetőipari divíziója volt, amely a HP-ből Agilent néven 1999-ben kivált, ezt vette meg és nevezte át Avago Technologies-re két befektetési alap 2005-ben (akkor 2,6 milliárd dollárt ért a tranzakció). Az Avago kisebb-nagyobb felvásárlásokkal gyarapodott az évek során, 2008-ban pedig tőzsdére lépett. A portfólióban ekkor elsősorban különleges, specializált chipek (például optikai hálózatos komponensek) szerepeltek, nem véletlen, hogy egyszeri halandó számára a cég neve semmit nem mondott.

Az első igazán nagy tranzakció az LSI 2013-as felvásárlása volt 6,6 milliárd dollárért, ezzel nyitott az Avago az igazán mainstream félvezetők irányába. Az egyesülés eredményeképp komoly hálózatos-tárolós portfólió fölött rendelkezett már az Avago, amellyel a nagyvállalati tárolók (flash-alapú) forradalmának idején már számolni kellett. Az LSI egyes, fókuszba nem vágó elemeit az Avago továbbadta, az SSD-s vezérlők a Seagate-hez, bizonyos hálózatos megoldások pedig az Intelhez kerültek.

A következő nagy dobás a Broadcom bekebelezése 2015-ben, amely a félvezetőipar egyik legnagyobb felvásárlása volt 37 milliárd dolláros értékével. Ez már egy igazi monstrumot hozott létre, amellyel az Avago-Broadcom a chipgyártás 17. helyéről egészen az 5. pozícióig katapultált, a Micron, a TI vagy a Toshiba elé. A kombinált biznisz 13 milliárd dollár fölötti éves bevétellel rendelkezett, piaci értékelése pedig a 77 milliárdos szintre kúszott fel. A legutóbbi felvásárlás alanya a Brocade, a hálózatos céget 6 milliárdért veszi meg a Broadcom, ez azonban még nem zárult le.

Ezzel pedig meg is érkeztünk a friss bejelentéshez, a Qualcommhoz. Ahhoz a Qualcommhoz, amely saját hatáskörben épp egy másik gigafelvásárlást hajt végre: az NXP-t szeretné lenyelni egy 47 milliárd dolláros tranzakció keretében. Ez viszonylag lassan halad, az egyes versenyügyi hatóságok eléggé nehezen akarják beleegyezésüket adni az egyesüléshez, ezért a Qualcomm most önként vállalt engedményekkel igyekszik gyorsítani a folyamatot.

Érdekes módon a létrejövő cég egészen egyedi profillal rendelkezik majd a legnagyobb chipgyártók között. Míg az Intel elsősorban a hagyományos x86-os CPU-kban erős, ez adja a bevétel túlnyomó többségét, a Samsung inkább a DRAM és a NAND területén számít piacvezetőnek. Ezekkel szemben a Qualcomm-Broadcom kimondottan a kommunikációs chipek terén lenne a behemót, ezzel pedig a három cég nagyjából fel is osztaná egymás között a terepet. Ugyan átfedések vannak a cégek között (a Qualcomm és az Intel épp most csatázik az iPhone-ok mobilos modemjéért), a legfontosabb piacokat tekintve ezek a cégek nem versenytársai egymásnak.

Konszolidáció: mindig van feljebb?

A félvezetőgyártók 2016-os top 10-es listájára tekintve válik egyértelművé a konszolidáció foka: a legnagyobb tízből a most bejelentett tranzakcióval a harmadik, az ötödik és a kilencedik helyen álló gyártó egyesül, kombinált félvezetős bevételük pedig már bőven a legnagyobbak, az Intel és a Samsung szintjére helyezi a konszolidált céget.

Pirossal a potenciálisan összeolvadó cégek

Introvertáltak az IT-ban: a hard skill nem elég Már nem elég zárkózott zseninek lenni, aki egyedül old meg problémákat. Az 53. kraftie adásban az introverzióról beszélgettünk.

Vegyük sorba nagy vonalakban, hogy a konszolidációnak milyen pozitív hatásai vannak. Az első a párhuzamos fejlesztések kivezetése: a kombinált vállalat megengedheti magának, hogy az eddig ugyanazon a piacon versengő termékek közül csak egyet-egyet tartson meg (ideálisan a legversenyképesebbet-legjövedelmezőbbet), a többit pedig rövid úton kivezesse. Erre általában költségszinergia alatt hivatkoznak a cégek, és nyilván az a feltétele, hogy a megszerzett ügyfeleket zökkenőmentesen át lehessen állítani a kiválasztott utódtermékre (ez a premissza nem mindig szokott teljesülni). A felszabaduló erőforrások értékesek: a feleslegessé vált fejlesztőket el is lehet bocsátani, de jó opció az is, hogy olyan területre állítja át a vezetés őket, ahonnan a jövőben nagy növekedés várható.

A második fontos elem a méretgazdaságosság. Ez hagyományosan azt jelenti, hogy fajlagosan olcsóbb valamiből 200-at gyártani mint 100-at, a Broadcom-Qualcomm méretben azonban picit mást jelent már. A kombinált cég ugyanis lényegesen jobb alkupozícióval rendelkezik az ellátási láncban mind felfelé, mind lefelé: vásárlóként sokkal jobb üzleteket tud kötni például a bérgyártókkal vagy az egyes berendezések szállítóival, vagyis a TSMC vagy más szereplők nagyobb üzleteket, fajlagosan olcsóbban köthetnek. Az ügyfelek felé is változik az alkupozíció: a teljesebb portfólió lehetővé teszi, hogy nagyobb, szélesebb csomagokat magasabb profit mellett értékesítsen a cég, és ezzel a versenytársaktól szerezzen meg piacot. A Broadcom számára ilyen lehet a Qualcomm 4G-5G portfóliója, amelyre az IoT előretörése mellett egyre inkább szüksége lesz a cégnek.

A fentieket persze nem csak az Avago/Broadcom hallotta meg, az egész félvezetőipar konszolidációs lázban ég az elmúlt években - nem kis részben az olcsón elérhető tőkének köszönhetően. Az ARM Holdings korábban 31 milliárd dollárért kelt el, az Intel 16,7 milliárdért vette meg az Alterát, emellett (a már említett) Qualcomm-NXP üzlet is jelentős - és csak néhány a tényleg mindent átfogó felvásárlási lázból.