Intel: brutális leépítések jönnek

Kemény kézzel fogja a jövőben a költségeket az Intel-vezetés. Eközben helyreállt a kliens-üzletág pénzügyi teljesítménye, a hosszútávú termék-tétek azonban még nem fordultak termőre.

Erősen felemás negyedévet zárt az Intel: az év első három hónapjában a kliens-üzletág teljesítményre helyreugrott a tabletes kitérő után, a másik oldalon viszont a nagyvállalati vásárlók fogták vissza beruházásaikat, ami az adatközpontos részleg tevékenységére (és profitjára) nyomta rá a bélyegét. A sarokszámok: a bevétel 13,7 milliárdról 14,8 milliárdig nőtt, az adózott profit pedig 2 milliárdról 2,96 milliárdig ugrott.

A fenti számokhoz érdemes hozzávenni, hogy a bázisidőszak, vagyis a tavalyi év első negyedéve 14 hetes volt, az idei pedig 13 hetes, így mintegy 7,1 százalékos visszaesés jelentene valójában stagnálást.

CCG vs DCG

A bevétel legnagyobb részét szokás a CCG (Client Computing Group) adja, értelemszerűen ide tartoznak a kliensgépekbe szánt megoldások (CPU-k, chipsetek, iPhone-modemek, stb.) egésze - innen jön a 14,8 milliárdból kerek 8 milliárd dollár. Ez szépen, 6 százalékkal nőtt éves szinten, vagyis a PC-piac darabszámbéli problémái ellenére van még növekedési lehetőség. Ezen belül a platformok (CPU+chipset párosok) darabszáma esett 4 százalékkal, de azok átlagosan 7 százalékkal drágábbak voltak, mint tavaly ilyenkor. Szokás szerint a notebookok és az asztali gépek ellenkező irányba mozognak, a desktop 7 százalékot esett darabszámban (árban 2 százalékkal nőtt), a noteszgépes platformok darabszámban 1, árban 7 százalékot nőttek.

A cég aranytojást tojó tyúkja hosszú ideig nem a CCG, hanem a Data Center Group volt, amely az adatközponti, szerveres megoldásokat szállítja - értelemszerűen ide tartoznak a Xeonok és a Xeon Phi gyorsítók például. A DCG bevétele "csak" 4,2 milliárd dollár, ami ugyanúgy 6 százalékos növekedés, mint a klienseknél, az értékesített platformok darabszáma 1 százalékkal esett, amit bőven kárpótolt az ASP 6 százalékos emelkedése. A húzópiac egyébként a felhős adatközpontoké, ez 18 százalékkal nőtt, ezt követi a hírközlési szolgáltatóké, 12 százalékkal - a nagyvállalatok költése viszont 3 százalékkal esett.

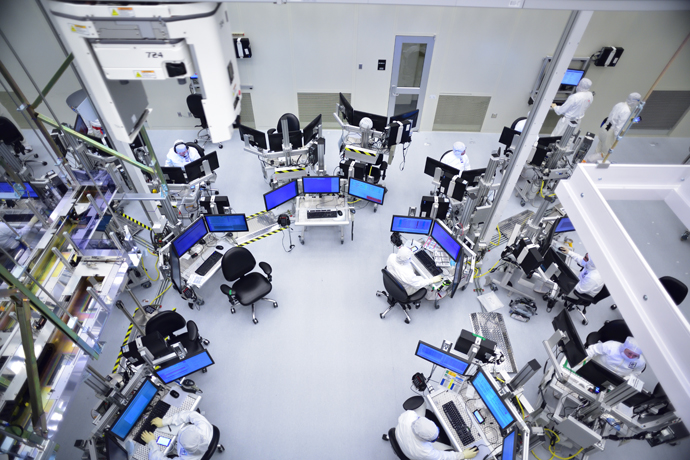

Életkép az Intel oregoni D1D/D1X gyárából.

Jogod van tudni: mankó kirúgáshoz, munkahelyi szkanderezéshez Ezúttal egy mindenki számára kötelező, de laza jogi különkiadással jelentkezünk. Ennyi a minimum, amit munkavállalóként illik tudnod.

De honnan jön a profit? Úgy tűnik, hogy az előző negyedévekben helyreállt a rend, a tabletes és mobiltelefonos tevékenység eltemetésével a kliens-részleg profittermelő képessége is helyreugrott, a tavalyi 1,89 milliárdos üzemi eredmény után 3 milliárdos üzemi profitot tudott elérni. Ezzel szemben a DCG eredménye számottevően esett, 1,76 milliárdról 1,49 milliárdra zsugorodott, ahogy a legnagyobb pénznyomdának számító nagyvállalati vásárlók visszafogták a beruházásokat.

Next-gen

Az Intel nagy tételben fogadott arra, hogy az FPGA-technológia áttörés előtt áll - nem lehet másként értelmezni az Altera 16,7 milliárd dolláros felvásárlását. Egyelőre azonban ez a terület nem váltja be a hozzá fűzött reményeket, az innen származó bevétel még mindig viszonylag szerény, ebben a negyedévben 425 millió dollárt generált a Programmable Solutions Group. Ez egyébként 18 százalékos növekedés egy év alatt, de ha eltekintünk a tavalyi első negyedév egyszeri, 99 milliós elhalasztott értékleírásától, akkor bizony 7 százalékos mínuszt mutat a biznisz, köszönhetően a visszaeső hírközlési és felhős értékesítésnek.

Szintén nem szerepelt jól az Intel Security Group, amelynek bevétele 1 százalékos zsugorodással, 534 millió dolláron állt meg - ezt egyébként az Intel már (részben) eladta, a jövőben az "egyéb" kategóriában jelenik majd meg. Az IoT-biznisztől is nagyon sokat vár az Intel, ez a részleg jól is teljesített, a bevétel 651 millióról 721 millióra ugrott, az üzemi eredmény azonban továbbra is viszonylag szerény, 123 millió után most 105 millió lett.

Ahogy más félvezető-gyártók, mint a Samsung, úgy az Intel is megérezte a memóriapiac áremelkedéseit, a cég kirobbanó bevételről számolt be: a bevétel 55 százalékkal, 866 millió dollárra nőtt, ez már az Intelnél is jól látható összegnek számít. Az még nagyobb meglepetés, hogy a részleg még ekkora bevételnél sem tud üzemi profitot elérni, a tavalyi év eleji 95 milliós mínusz még hízott is, 129 millióra.

Okosabban költeni

A befektetőknek szóló konferenciahíváson Brian Krzanich, az Intel elnök-vezérigazgatója egy fontos új vállalást is bejelentett: 2020-ra hivatalosan vállalt cél a cég belső, kutatás-fejlesztésre, adminisztrációra és menedzsmentre fordított költségstruktúráját a bevétel 30 százalékára szorítani. Ez az érték most mintegy 36 százalék, ami egy százalékpontos javulás 2015-höz képest és további százalékpontot remél a cég az évzárásra, 2017 vége és 2020 vége között tehát 35 százalékról 30-ra szeretné a mutatót letornázni a vállalat.

Az agresszív költségcsökkentés első áldozatai már most is láthatóak, a cég megszüntette például rengeteg országban (így Magyarországon is) a kommunikációs képviseletét és felmondta a PR-ügynökségi szerződését is. De valószínűleg ez indokolta azt is, hogy a cég megszüntette az évente többször megrendezett Intel Developer Forum rendezvénysorozatát. A költségcsökkentési mánia a következő években teljesedik majd ki, aggasztó módon a kutatás-fejlesztést is agresszívan le fogja építeni a vállalat. Ez a befektetők számára remek hír lehet, a felhasználók és például a PC-gyártók számára igen aggasztó: a cég a mostani költségvetés mellett sem képes tartani a termékterveket, kérdéses, hogy mi lesz a fejlesztésekkel a mainál lényegesen visszafogottabb ráfordítás mellett.