Intel: vége a tikk-takk érának

Lezárult egy korszak, az Intel egy évvel kitolta a 10 nanométeres gyártástechnológia bevezetését. Ezzel megszakad az évtizedes tikk-takk ütemterv, amely oly sikeressé tette a vállalatot. A pénzügyi eredményeket a PC-k húzták vissza, és az adatközponti térhódítás is visszaesett.

Több nagy meglepetésbombát is robbantott az Intel negyedéves pénzügyi eredménye illetve az azt követő befektetői konferenciahívás. Madártávlatból azonnal feltűnik, hogy a második negyedéves bevétel visszaesett a tavalyi év hasonló időszakához képest, a 13,2 milliárdos forgalom 5 százalékos zsugorodásnak felel meg. Az üzemi eredmény negyede tűnt el, 3,8 milliárdról 2,9 milliárdra esett vissza.

Begyűrűzött a PC-válság

A PC-s és mobilos (tabletek, okostelefonok) processzorok immár ömlesztve a Client Computing Group Platform alá tartoznak, így tüntette el anno az Intel a mobilos részleg katasztrofális pénzügyi teljesítményét a befektetők tekintete elől. A kombinált divízió bevétele a PC-piac válságát lekövetve jelentősen, 13,5 százalékkal, 7,5 milliárd dollárra esett vissza. A bevételkiesést a lanyha kereslet indokolta a cég szerint, míg tavaly a Windows XP-s gépek cseréje hajtotta kicsit a piacot, ez az egyszeri hatás idén már teljesen hiányzott. A részleg gyengülő pozícióját jól mutatja, hogy az üzemi nyereség nagyot esett, a tavalyi 2,6 milliárd dollár helyett most csak 1,6 milliárdot tudott elérni.

A leszállított lapkák száma is számottevően, 10 százalékkal esett vissza, ezt tetézte az átlagos eladási ár 3 százalékos zsugorodása. A visszaesés különösen az asztali számítógépeket érintette, ennek a szegmensnek 22 százaléka tűnt el, ahogy a céges vásárlók lezárták a régi gépek lecserélését, de a notebookok is visszaestek 11 százalékot. Az egyetlen növekedő szegmens a tableteké, amely 11 százalékkal, 9,9 millió darabra emelkedett.

A mobilos platformokra vonatkozóan a cég korábban ígéretet tett, hogy a milliárdos nagyságrendű veszteséget 800 millió dollárral javítja. E vállalás teljesítése nem halad jól, a pénzügyi igazgató Stacy Smith szerint az útnak csak harmadát sikerült az első félévben teljesíteni.

Mint mindig: mentenek a Xeonok

A jó hírt mindig az adatközponti termékekkel foglalkozó divízió szállítja, most sincs ez másképp. Az előző negyedévben elért látványos, 19 százalékos növekedési ütem azonban 10 százalékra esett – ez azonban még mindig egészséges az első félévre átlagolva, a második negyedéves bevétel pedig 3,85 milliárd dollárt tett ki. Jellemző, hogy a Data Center Group (ahová a Xeonok mellett a hálózati és tárolós lapkák is tartoznak) fele akkora forgalom mellett üzemi eredményben már veri a PC+mobil részleget, annak 1,6 milliárdjához képest 1,8 milliárdot hozott. A bevétel növekedését amúgy fele-fele arányban okozta a nagyobb értékesített volumen és a magasabb átlagos eladási ár, mindkettő 5 százalékkal nőtt a tavalyi év hasonló időszakához képest.

Jogod van tudni: mankó kirúgáshoz, munkahelyi szkanderezéshez Ezúttal egy mindenki számára kötelező, de laza jogi különkiadással jelentkezünk. Ennyi a minimum, amit munkavállalóként illik tudnod.

A konferenciahíváson a befektetők természetesen rákérdeztek a lassuló növekedési ütemre, hiszen eddig a Xeonok menetelése mindig ki tudta egyenlíteni a PC-s szegmens gyengélkedését, most azonban mintha a szerveres termékek is megtorpantak volna. Az Intel magyarázata szerint a legnagyobb vásárlók a makrogazdasági ellenszélben óvatosabbak fektettek be – a nagyon erős dollár és az elhúzódó európai bizonytalanság miatt lassabb a felhős infrastruktúrák kiépítése.

Tikk-takk-takk

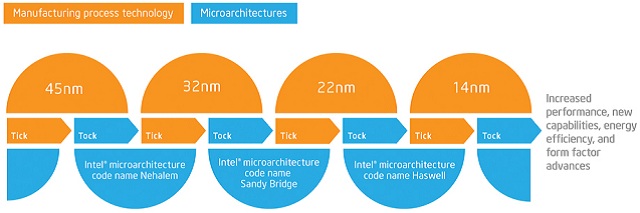

A jelentősen visszaeső PC-s bevétel mellett a cég nagyobb horderejű bejelentést is tett. Az Intel még 2006-ben vezette be az azóta híressé vált tikk-takk modellt. Eszerint az egymást követő processzorgenerációk rendre mikroarchitektúrát, majd gyártástechnológiát váltanak. A ritmus garantálta, hogy a cég évről évre egyre jobb termékekkel jöjjön ki, egyik generáció az áttervezett, gyorsabb áramkörök révén lett jobb, a következő pedig ezeket az áramköröket ültette kisebb, alacsonyabb fogyasztású (vagy magasabb órajelet tudó) tranzisztorokra. A roppant ambíciózus ütemtervet a cég eddig fegyelmezetten hajtotta végre, és minden iteráció igazi csapás volt a versenytársakra – ezeket évente tudta osztogatni az Intel.

Az utolsó két gyártástechnológia, a 22 nanométer és a 14 nanométer azonban megbontotta a ritmust. Az Intel mindkét eljárás bevezetésénél komoly problémákkal szembesült, a selejtarány messze fölötte volt a korábban megszokott mutatóknak, és csak nagyon lassan, jelentős befektetések árán sikerült gazdaságossá tenni a gyártást. Ez a gyakorlatban jelentős csúszásokat jelentett, a menetrendhez képest az Ivy Bridge és a Broadwell is több, mint fél évet késett, ami felborította a PC-gyártók éves frissítési ciklusát is, és zavarokat okozott az ellátási láncban.

Az Intel most belátta, hogy a 10 nanométert sem fogja tudni az eredeti ciklusnak megfelelően piacra dobni, vészmegoldásként így meghosszabbította a 14 nanométeres gyártósorok élettartamát. Hogy jövőre se maradjanak új processzorok nélkül a gyártópartnerek (és a fogyasztók), a cég most bejelentett egy új generációt, a Kaby Lake-et. Hogy ez mennyire friss döntés lehet, jól mutatja, hogy a Kaby Lake-kel kapcsolatos első pletykák csak június végén, alig néhány hete pattantak ki.

Az új termékterv szerint a 2014-ről idénre csúszó Broadwellt a harmadik negyedévben (várhatóan még augusztus-szeptember magasságában) váltja az új mikroarchitektúrát hozó Skylake. Jövőre pedig ennek tovább finomított változata, a Kaby Lake rajtol, 2016 második felében. Ezt váltja majd 2017 második felében a Cannonlake, az eredetileg 2016-ra tervezett 10 nanométeren készülő processzor. A kényszermegoldásként beszúrt Kaby Lake-ről egyelőre keveset tudni, a cég állítása szerint a Skylake-hez viszonyítva azonos gyártástechnológiát és mikroarchitektúrát használ, de jelentősen megnövelt teljesítménnyel.

A Cannonlake elhalasztása az Intel szempontjából abszolút logikus döntés. Sem a PC-s, sem a szerveres piacon nincs a vállalatnak kihívója, az AMD nem versenyképes, a régóta várt ARM-os versenytársak pedig továbbra sem jelentek meg a piacon. A helyzet ismerős a Microsoft oldaláról: cég ma már igazából régi termékeivel versenyez, a három-négy-öt éve eladott termékek felhasználóit kell meggyőznie a váltásról.

A 10 nanométer elhalasztása pénzügyi szempontból is nagy lökés lesz a vállalatnak, a horribilis áron felépített 14 nanométeres gyártósorok megtérülésére így két év helyett három év áll rendelkezésre. Alternatív lehetőség: a két évről háromra széthúzott megtérülési idő lehetővé tenné az Intel számára, hogy a chipek árát számottevően mérsékelje, hiányzik azonban az a versenytárs, amely ezt kikényszeríthetné.

Altera – itt a hivatalos érvrendszer

Ahogy arról beszámoltunk, az Intel végül mégis felvásárolta az FPGA-gyártó Alterát (FPGA-gyorstalpaló itt). A június elején bejelentett tranzakciót a pénzügyi jelentést követő konferenciahíváson most a befektetőknek is igyekezett eladni az Intel vezérkara, ehhez három fontos érvet hozott fel. Az első érv szerint az Intel és az Altera kombinált szakértelmével már rövid távon is jelentősen fejlődni fognak az Altera legfőbb termékének számító, ARM-alapú FPGA-k, vagyis a termékek versenyképesebbé válnak.

A második érv az FPGA-piac sajátos működésére reflektál. Az Intel (és az Altera) megfigyelése szerint ezen a területen az a gyártó ér el tartós részesedés-növekedést, amely az adott gyártástechnológiát először tudja bevezetni. Ez volt az oka, hogy az Altera korábban bérgyártói szerződést kötött az Intellel, és ez az oka a felvásárlásnak is: ha a cég rendszeresen elsőként tudja a hatalmas méretű lapkákat kisebb tranzisztorokra migrálni, akkor hatalmas versenyelőnyre tehet szert a lassabb versenytársakkal szemben.

Végül, mint ahogy korábban sejthető volt, a felvásárlás nyomán jönnek majd az x86-os architektúrát FPGA-elemekkel kombináló processzorok. Az Intel már korábban jelezte, hogy a nagy felhős szolgáltatók és nagyvállati ügyfelek igénylik a testreszabott, egyedi gyorsítókat tartalmazó processzorokat, ezek a kombinált lapkák pontosan ezt biztosítják majd.