Megkezdi a tőzsdére vonulás előkészítését a Facebook

Már ezen a héten beadhatja a tőzsdére vonuláshoz szükséges dokumentumokat az amerikai Értékpapírpiaci- és Tőzsdefelügyelethez a Facebook, állítja bennfentes forrásokra hivatkozva a Wall Street Journal.

Végre kiderülhetnek a számok

Mindenki lélegzetvisszafojtva várja a Facebook nyilvános részvénykibocsátását (initial public offering, IPO), amelyre feltehetően a nyár elején kerül majd sor, ezt állítják legalábbis a Wall Street Journal forrásai. Az amerikai üzleti napilap úgy tudja, a közösségi oldal vezetése már ezen a héten beadhatja az ehhez szükséges dokumentumokat az Értékpapírpiaci- és Tőzsdefelügyelethez. Az iratokból végre fény derülhet a Facebook pénzügyi mutatóira, a jelenleg magánkézben levő cég számai eddig nem voltak nyilvánosak, így a szakma csak találgathatott arról, mekkora is a társaság bevétele és eredménye. Az eMarketer becslései szerint 2011-ben mintegy 3,8 milliárd dollár forgalmat bonyolított a cég.

A 2004-ben indult Facebook a legnagyobb elérésű közösségi oldal a világon, felhasználóinak száma mára 800 millió közelébe duzzadt, vagyis minden harmadik internetező regisztrált már. A Facebook valódi értékét azonban a felhasználói létszámon túl kell keresni, az oldalon eltöltött idő és aktivitás az, amely a legnagyobb vonzerő a hirdetők szemében, ráadásul a személyes profilok, az érdeklődések ("lájkok"), a megosztások alapján a reklámok kiválóan célozhatóak az adott személyekre, csoportokra, így magas hatékonyságot érinek el. A minimális meddőszórás miatt elérhető megtakarítások a hirdetésik költségekben pedig a Facebook értékében jelentkeznek.

Jogod van tudni: mankó kirúgáshoz, munkahelyi szkanderezéshez Ezúttal egy mindenki számára kötelező, de laza jogi különkiadással jelentkezünk. Ennyi a minimum, amit munkavállalóként illik tudnod.

A WSJ úgy tudja, Facebook 75-100 milliárd dolláros értékelés mellett menne tőzsdére és 10 milliárd dollár tőkét vonna be, ezzel a negyedik legnagyobb IPO lehet az amerikai vállalattörténelem során a Visa kártyatársaság, a General Motors autógyártó és az AT&T Wireless mobilszolgáltató mögött. A Facebooké lesz a legnagyobb internetes IPO is egyben, messze felülmúlva az eddigi csúcstartó Google-t, amely 2004 őszén 23 milliárd dolláros értékelés mellett 1,9 milliárd dollár friss tőkét vont be.

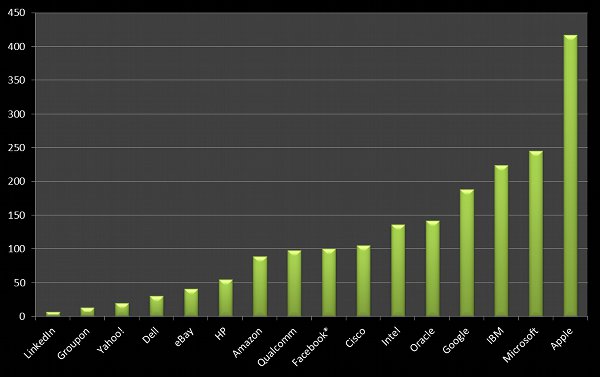

Technológiai és online médiacégek piaci értéke (*=várakozás)

Rögtön az élmezőnybe

Amennyiben a Facebook piaci értéke valóban eléri a bennfentesek által lebegtetett 75-100 milliárd dollárt, azzal rögtön a legnagyobb technológiai cégek közé kerülne: 100 milliárd dollár feletti piaci értékkel csak maroknyi high-tech cég rendelkezik, köztük az Apple, a Microsoft, az IBM, a Google, az Oracle, a Cisco és az Intel. A meghatározó online vállalatok közül jelenleg a Google a legértékesebb a maga 188 milliárdos piaci kapitalizációjával, a többiek (pl. Amazon, eBay, Yahoo!, AOL, Groupon, Zynga) ennél jóval kisebb.

Ahogy azt a HWSW korábban már megírta, 2011 nem volt kifejezetten sikeres a technológiai IPO-k szempontjából, az év során tőzsdére vonult cégek szinte mindegyike vesztett az értékéből - a Zynga, Groupon, LinkedIn, Pandora Media, és Jive Software részvényeinek tőzsdei bevezetése előtt a piac egyaránt dotkom-lufit kiáltott, azonban a károgóknak végül nem lett igazuk. A Facebook 2012-es IPO-ja vízválasztó lehet, amennyiben jól sikerül, a technológiai szektor ismét a befektetők figyelmének központjába kerülhet, amennyiben viszont elmarad a várakozásoktól, az hosszú évekre távol tarthatja a tőkét a tech-cégektől.