Kontra: az AMD-ATI fúzió közelebbről

Az elmúlt évek egyik, ha nem a legmeglepőbb bejelentését tette az AMD, mikor a múlt héten nyilvánosságra hozta az ATI Technologies felvásárlását. Kétrészes cikkünkben megvizsgáljuk az ügylet körülményeit, kivételesen azonban az akvcizíció ellen szóló érveket sorakoztatjuk fel elsőként.

Kétrészes cikkünkben megpróbáljuk bemutatni mindkét megközelítés szempontjait, érveit, azaz a szkeptikus, valamint a pozitív hangokat egyaránt. Elsőként, talán némileg szokatlan módon, a főbb ellenérveket, aggályokat részletezzük, mivel a HWSW szerkesztőségének érzése szerint az IT-ipar nagyobb részének hozzáállását inkább ez jellemzi. A második részben pedig az AMD-ATI fúziójában rejlő lehetőségekre, az egyesülés mögött húzódó motivációkra fókuszálunk, valamint arra, mit jelenthet ez számunkra, a vevőkre.

Költeni, ami nincs

Miért veszi meg az AMD az ATI-t, amelynek üzleti tevékenysége kívül esik az AMD kompetenciáján? Miért költ el ennyi pénzt egy vállalat, amely éppen a nála hét-nyolcszor nagyobb rivális totális ellentámadása előtt áll? Miért vesz meg a nyereségküszöbön táncoló AMD egy olyan céget, amely alig termel ki valami kis pénzt? Hogyan fogja az AMD elkerülni a konfliktusokat eddigi partnereivel, köztük az NVIDIA-val, vagy a VIA-val?

Az 5,4 milliárd dolláros vételárból (amely alig kevesebb az AMD tavalyi egész éves bevételénél) 4,2 milliárd dollárt tesz ki a készpénzes tranzakció. Ezt a vállalat 3 milliárdos készpénz, vagy azzal azonos likviditású állományából 1,7 milliárd kifizetésével, valamint 2,5 milliárd dollár hosszú lejáratú hitel felvételével kívánja fedezni. A fennmaradó 1,2 milliárd dollárt a bejelentés aktuális árfolyama alapján 57 millió részvény átadása jelenti. Hogy megértsük, mennyire merész lépés ez az AMD részéről, elég ha arra gondolunk, hogy az utóbbi években a cég saját tőkeberuházásait sem volt képes a működéséből befolyó, és rendelkezésre álló pénzből maradéktalanul finanszírozni, így készpénzt vagy befektetéseket kellett fogyasztania.

A félvezetőiparra oly' jellemző brutális tőkeintenzitás a jövőben láthatóan fokozódik, a tavalyi 1,5 milliárd dolláros beruházási volumen a tervek szerint jövőre 2,5 milliárdra nő. A cég bővíti új Fab 36 üzemét, megkezdi a korábbi Fab 30 felújítását, valamint a 45 nanométeres csíkszélességű gyártástechnológiához szükséges berendezések vásárlását, ami ráadásul egy erőltetett váltási ciklushoz kapcsolódva időben még koncentráltabb kiadásokkal jár. Az IBM és AMD ugyanis 2008 közepén, a 65 nanométeres eljárás bevezetését követően mindössze másfél évvel tervezi bevezetni az új technológiát, nyilvánvalóan azzal a szándékkal, hogy csökkentsék a kétéves ciklusban dolgozó Intellel szembeni, nagyjából egy éves lemaradásukat. A félvezetőipari költségek eközben generációnként nagyjából 1,4-1,6-szoros szorzóval emelkednek, amit a litográfiai berendezések egyre horribilisabb ára magyaráz.

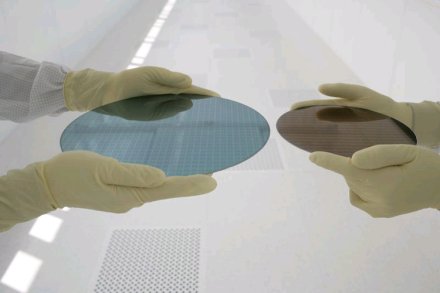

300mm-es ostya a Fab36-ból (balra), és 200 mm-es a Fab30-ból

A beruházásokon túl tehát a hitel visszafizetéséhez szükséges pénzt is ki kell majd termelnie az új vállalatnak. A közvetlen pénzügyi mérleg másik oldalán ugyanakkor szinte semmi nincs az ATI félmilliárd dollárnyi, magas likviditású eszközein kívül: nullszaldó körül fluktuáló nyereségesség, illetve hasonlóan egyensúlyozó cash-flow mellett mindössze 75 millió dollárnyi megtakarítást várnak 2007 végéig egy több mint 7 milliárdos forgalmú kombinált vállalattól. Elképzeléseik szerint 2008-ban már 125 milliót is spórolhatnak.

Változó széljárás

A felvásárlás időzítése márcsak azért is kiváló az izgalmakat szeretők számára, mivel az Intel minden jel szerint nagyon kemény csapást fog mérni az AMD soraira a következő 1 év során. Mint azt már bizonyára sokan tudják, az Intel ezekben a hónapokban dobja piacra új mikroarchitektúrára épülő lapkáit, amelyek teljesítménye és energiahatékonysága az alkalmazások túlnyomó többsége alatt jelentősen felülmúlja az AMD K8-alapú processzorainak hasonló mutatóit. Ez a korábbi NetBurst-készletek nyomott áron történő kisöprésével, és az új chipek agresszív árazásával párosul.

A világ legnagyobb chipgyártója mindent megtesz, hogy minél gyorsabb ütemben futtassa fel az új Xeonok, és a Core 2 néven piacra kerülő asztali és mobilprocesszorok termelését. Szintén az agresszivitást jelzi, hogy a legújabb ígéret szerint már év vége előtt megjelennek a négymagos termékek, amelyek két kétmagos chipet takarnak egy tokban. Az AMD válaszával legalább jövő év közepéig megvárat minket, mikoris piacra kerülhet a négymagos K8L, vagyis a "8,5" generációs mikroarchitektúra. A 65 nanométeres csíkszélességre történő átállás addig költségcsökkentési célokat fog inkább szolgálni.

Amilyen lassan sikerült AMD-nek piacot elvennie az Inteltől, olyan gyorsan el is vesztheti térnyerése jelentős részét, hiszen az Intel előtt nem állnak olyan leküzdésre váró akadályok, mint az alacsony ismertség és elismertség, a kiépített értékesítési csatornák hiánya, vagy a szűkös gyártási kapacitás. Az Opteron a bemutatását követően csak két évvel vált igazán átütő sikeré, miután kétmagos változatban is megjelent (balra a képen), megadva a végső kegyelemdöfést az energiaplafonba ütközött, NetBurst-alapú Intel Xeonoknak.

Ezt az asszimetrikus reagálási sebességet mutatja a tőzsde viselkedése is, amely spekulatív növekedési várakozásokkal csak idén év elejére tüzelte fel az AMD papírjainak árfolyamát. Amikor a lendület éppen a kifulladás felé közelített, az Intel ellentámadásának megértése láttán ma már az év eleji csúcs kevesebb mint feléért adják-veszik a részvényeket, sok minősítő intézet által korábban megcélzott árfolyam mindössze 40 százalékán.

Gyenge lábakon

Az 5,4 milliárdos akvizíció fényében figyelemre méltó az is, hogy az AMD több mint két évtizedes története során mindössze 473 millió dollár nyereséget halmozott fel 2005 végéig, (ebből tavaly 165 milliót) idén pedig 272 milliót. Az Intel ellentámadását követően az év második felének teljesítménye már erősen kérdéses, hiszen az árérzékeny szegmensekben a nyomott áron tartott Pentiumok, míg a teljesítményéhes vevőkért folytatott versenyben az új Xeonok és Core 2 Duók okoznak egyre komolyabb fejfájást majd a jelenleg még csúcsra járatott kapacitással küzdő AMD számára.

Az AMD és az ATI részvényárfolyama az elmúlt 6 hónapban

Az ügylet bejelentésekor az ATI-papírok erősödtek, az AMD-részvények gyengültek

Összefoglalva az eddigieket, az AMD elkölti likvid pénzállományának jelentős részét, ezzel együtt tetemes mértékben eladósodik, a vezetőségnek pedig nagy figyelmet kell fordítani a fúzió levezénylésére. Eközben növekvő félvezetőipari beruházások finanszírozásának problémája mellett várhatóan piacot fog veszíteni súlyos árháborúk során. További piaci szereplése is erősen kockázatokkal terhelt, hiszen az új mikroarchitektúráianak (K8L és mobil), valamint új gyártástechnológiájának fejlesztéseitől függ. Ráadásul fél évvel azután lép merészet, hogy részvényeinek árfolyama csúcsokat döngetett: ha a megállapodást akkor ütik nyélbe, az AMD akár 1 milliárd dollár készpénzt is megspórolhatott volna.

[oldal:Érdekkonfliktus]

A pénzügyi aggályok mellett meg kell említeni az AMD partneri viszonyait is. Az AMD platformjainak biztosításában -- ellentétben az Intellel -- többnyire más vállalatokra támaszkodott, így az olyan cégek mint a VIA, az NVIDIA, az ATI, a ServerWorks, vagy a SiS biztosították az alaplapok számára a lapkakészleteket, míg mások a hálózati vezérlőket. Az AMD-nek nincsenek erőforrásai, hogy különféle chipseteket és hálózati vezérlők kiterjedt portfólióját tervezzen, és gyártson évi több tízmilliós volumenben. Az AMD ezt a modellt ráadásul nem csak szükségszerűnek, de kívánatosnak tüntette fel, hiszen szerintük így megmarad a vevők választási szabadsága.

Partnerekre támaszkodva

Az ATI felvásárlásával az AMD ezekkel a partnerekkel rúgja össze a port, mert bár a konferenciabeszélgetés alkalmával a cégvezetők bizonygatták ellenkezőjét, nyitottságukat, nem kétséges, hogy ez a jövőben komoly konfliktusokat eredményezhet. A szenvedő felek természetesen inkább a partnerek lesznek, hiszen elveszíthetik az AMD-platformból származó bevételeik jó részét. Egy esetleges átmeneti chipkészlethiány ugyanakkor érzékenyen érintheti az AMD-t is, akár százmilliós bevételkiesést eredményezve a processzorok forgalmában (tavaly részben ez is sújtotta az Intel processzorpiaci teljesítményét).

Az NVIDIA-t a lapkakészleteken kívül azonban az is bosszanthatja, hogy az ATI palettája lefedi a grafikus processzorok piacának egészét, így az AMD olyan multimédiás, játékosoknak vagy professzionális felhasználóknak szánt platformokat is létrehozhat majd, amelyek szigorúan AMD/ATI GPU-(ka)t tartalmaz(nak), ezzel szinte teljesen kizárva az NVIDIA-t a versenyből.

Az AMD-vel kötendő házasság az ATI számára hasonló konfliktust eredményez az Intellel létrehozott kapcsolatában. Valószínűsíthető, hogy a processzoróriás azonnal leállította együttműködését az ATI-val, amint tudomására jutott az ügylet, többek között megvonva tőle a további licenceket, dokumentációkat. Az ATI forgalmának jelentős hányadát az Intel processzoros rendszerekbe készített lapkakészletek szállítása képezi, ami az évi 2,2 milliárdos forgalomból százmilliós nagyságrendet jelenthet évente. Szó eshet még az Intel lapkakészletekkel és processzorokkal kapcsolatos együttműködés kérdéséről is (meghajtóprogramok, tesztelés), ahol elsősorban a dokumentáció és szoros együttműködés szenvedhet csorbát.

Dekoncentráció

További furcsaság, hogy miközben az AMD az Intelhez hasonlatosan az utóbbi időben leválasztotta magáról a nagy teljesítményű x86-os processzorok üzletéhez szorosan nem kapcsolódó tevékenységeket, addig most egy kiterjedt tevékenységi körrel rendelkező vállalatot vásárolt fel. Amint arról lapunk is beszámolt, tavaly év végén a flashmemóriák gyártását végző Spansion vegyesvállalat vonult tőzsdére, majd idén a MIPS-alapú Alchemy beágyazott termékcsaládjától szabadult meg az AMD. Ezt követően a vállalat a szintén beágyazott Geode processzor fejlesztéseit kurtította meg, és csoportosította át mérnökeit a szerverprocesszorok tervezésére.

Az ATI forgalmának nagyjából kétharmadát számítógépekbe szánt lapkák képezik, míg a fennmaradó részt a mobiltelefonok, tenyérgépek és digitális televíziókba szánt termékek dominálják. A felek egyelőre úgy nyilatkoztak, hogy nem lesz leépítés, és a mobilokkal és tévékkel kapcsolatos termékek szerepelnek az egyesült vállalat stratégiájában is, mint nagy növekedési potenciállal rendelkező területek. A növekedési lehetőség valóban adott, ugyanakkor ezeken a területeken a verseny kegyetlenül intenzív, sok az erőteljes szereplő, közöttük a Motorola, a Texas Instruments, a Samsung, az NEC, a Philips, a Matsushita és hasonló fajsúlyú vállalatok. Felmerül a kérdés, hogy az Intellel vívott, kiterjedt háború mellett az AMD hogyan fogja majd finanszírozni a mobiltelefonok vagy digitális tévék piacára szánt fejlesztéseket.

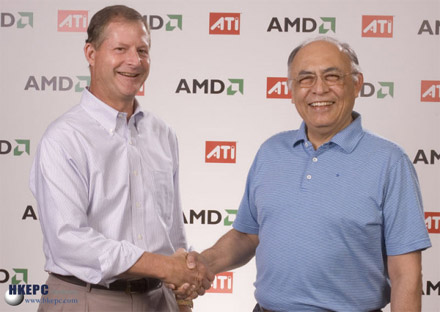

Dave Orton (ATI) és Hector Ruiz (AMD)

Veszélyt jelenthet az ATI jelenlegi üzletére nézve, hogy a vállalat tevékenysége az AMD stratégiai érdekei miatt fókuszát veszítheti a csúcsteljesítményű grafikus processzorokkal kapcsolatban, hiszen a belső tervezési és/vagy gyártási erőforrásokat a prioritásoknak megfelelően lapkakészletekre, alacsony fogyasztású, integrált GPU-kra fordíthatják, ezzel támogatva meg a processzorok eladásait. Ezt az NVIDIA az ügylettel kapcsolatos közleményében meg is említette, igaz, feltételes helyett kijelentő módban. Sőt egy, a BusinessWeek számára adott interjújában a vállalat elnök-vezérigazgatója, Jen-Hsun Huang úgy fogalmazott, "azt gondoltam, képtelenség ilyen ajándékban részesülni. [Az ATI] lényegében bedobja a törölközőt, meghagyva minket az egyetlen önálló [grafikus chipeket szállító] vállalatnak a világon."

Ezeken kívül egy sokkal kevésbé megfogható, kívülről alig látható probléma is akad az egyesüléssel -- és minden egyesüléssel. Ez pedig a vállalati kultúrák összeboronálása, a különböző szokások, eljárások, vezetői stílusok találkozása, és az ebből adódó félreértések, konfliktusok kezelése. Bár ezt azt aspektust kívülállóként nem lehet igazán tartalmasan és érdemben tárgyalni, egy-egy, nagyjából 11 ezer és 4 ezer fős nagyvállalat egyesítésének kulturális problematikáját, amelyek amerikai-német és kanadai gyökerű kultúrákkal rendelkeznek, egyáltalán nem szabad alábecsülni.

Ebben a cikkben a fúzió főbb kockázatait vettük sorra, némileg talán túl sötétre festve a képet. A következő részben a motivációkat, lehetőségeket igyekszünk majd bemutatni, hiszen vitathatatlanul előnyei is lehetnek az egyesülésnek.

Véleménye van?