Eladósorban az Invitel

Még idén gazdát cserélhet az ország második legnagyobb vezetékes távközlési szolgáltatója, az Invitel. A cég többségi tulajdonosa az elmúlt évben több érdekeltségétől is megvált a régióban, az üzlet az egyik legnagyobb értékű tranzakció lehet idén a piacon.

Kiszállna az Invitelből, pontosabban annak anyavállalatából a Mid Europa Partners (MEP) magántőke-befektető társaság, ezzel új tulajdonoshoz kerülhet hazánk második legnagyobb vezetékes távközlési szolgáltatója. Külföldi lapértesülések szerint a jelenlegi többségi tulajdonos már akár ebben a negyedévben megkezdené a tárgyalásokat a potenciális vevőkkel, melyek közt mobilszolgáltatók és más vezetékes szolgáltatók is lehetnek.

Kivonulnak a régióból

A TMTFinance nevű gazdasági lap szerint az Invitel értéke jelenleg mintegy 200 és 300 millió euró közé becsülhető, a tranzakció teljes értéke azonban nagyban függhet attól, hogy a MEP egyben, vagy több részletben talál vevőt a távközlési cégben birtokolt tulajdonhányadára. A magazin úgy tudja, hogy a Magyar Telekom, a Vodafone Magyarország, a Telenor Magyarország, illetve a DIGI román tulajdonosa, az RCS&RDS is aktívan érdeklődik a tranzakció iránt, nem említi ugyanakkor a UPC Magyarország tulajdonosát, az átfogó európai akvizíciós stratégiát végrehajtó Liberty Globalt a potenciális vevők sorában.

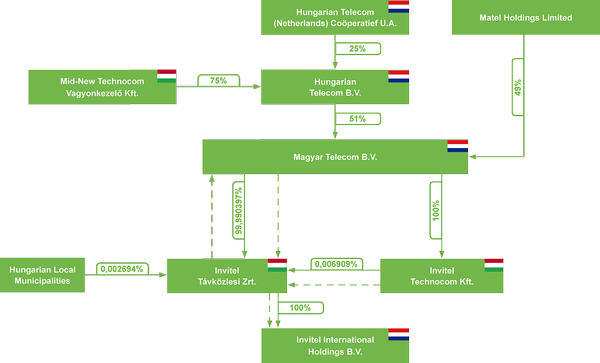

A meglehetősen szövevényes tulajdonosi háttérrel rendelkező Invitelben áttételesen jelenleg 51 százalékos tulajdonrésze van a MEP-nek, ám a többségi tulajdonrész értékesítése a többi tulajdonost is arra sarkallhatja, hogy megváljon tulajdonától - vélik szakértők. A közép-kelet-európai térségre koncentráló befektetői társulás egyébként egyre több helyi érdekeltségétől válik meg, az Invitel eladása teljes mértékben beleillik ebbe a stratégiába: a MEP tavaly év elején szállt ki az Orange Austriából és a Balkánon üzemelő SBB/Telemach csoportból, illetve idén februárban a T-Mobile csehországi leányvállalatában képviselt tulajdonrészét is eladta. A régió távközlési piacán így az Invitelen kívül egyedül a lett/litván Bite mobilszolgáltatóban maradt tulajdona a befektetőnek.

Az Invitel tulajdonosi szerkezete

Szaglászik a NISZ is?

Az Invitel esetleges értékesítése alaposan felkavarhatja az állóvizet a magyar (vezetékes) távközlési piacon. A cég egyike ugyanis annak a három magyar telekommunikációs vállalatnak, mely vezetékes primer körzettel rendelkezik (összesen 14-gyel, amivel a magyar lakosság mintegy 17 százalékát fedi le) - a szolgáltatási területek, illetve a különböző technológiai alapú (réz érpár, DOCSIS3.0, FTTx) infrastruktúrák, valamint az azokra épülő szolgáltatások (analóg telefon, VoIP-telefon, internet, kábeltévé, IPTV) elszórtsága nagyban meg is nehezítheti az Invitel egyben történő eladását.

Ünnepi mix a bértranszparenciától a kódoló vezetőkig Négy IT karrierrel kapcsolatos, érdekes témát csomagoltunk a karácsonyfa alá.

Emellett a társaság a lakossági üzletágon túlmutatva, vállalatoknak is kínál szerteágazó üzleti megoldásokat, a hagyományos távközlési infrastruktúra-rendszereken túl többek közt adatközponti, virtualizációs vagy felhőalapú szolgáltatásokat. A cégnek jelenleg több mint egymillió lakossági, valamint körülbelül 60 ezer üzleti ügyfele van.

Van benne logika

Az Invitel a felsorolt potenciális érdeklődök mindegyike számára logikus befektetésnek tűnhet, jóllehet a lakossági üzletág a versenyjogi aggályok miatt aligha valószínű, hogy a Magyar Telekom kezébe kerülhetne. A két másik magyarországi mobilszolgáltató közül leginkább a Vodafone számára lehet kecsegtető az Invitel vezetékes üzletágának megszerzése, ráadásul a tranzakció teljes mértékben illene a Vodafone jelenlegi csoportszintű stratégiájába (más kérdés, hogy a Vodafone magyarországi érdekeltségének potenciális eladásáról ismételten felreppentek a pletykák). A Telenor Magyarország ugyanakkor láthatóan a cord cutting irányt preferálja, így kevéssé valószínű, hogy érdekelt lenne a vezetékes infrastruktúra felvásárlásában.

A felvásárlással kapcsolatos pletykák kapcsán megkerestük az Invitelt is, ahol közölték, a cég nem kommentálja a szóbeszédet és a tulajdonosi szándékokról szóló spekulációt. "Az Invitel növekedése során az elmúlt években már számos, tulajdonosi szerkezetét érintő változást élt meg. Egyértelmű tapasztalata, hogy a társaság számára az a célszerű, ha nem foglalkozik a piaci híresztelésekkel, és arra összpontosít, amiben a legjobb: azaz integrált távközlési és egyedi üzleti informatikai megoldásaival, valamint a minőségi otthoni szórakoztatást biztosító 3Play szolgáltatásaival értéket teremtsen ügyfelei számára és tovább erősítse pozícióit a hazai tele- és infokommunikációs szektorban. Az Invitel folyamatosan fejleszti hálózatát és szolgáltatásait nagykereskedelmi, vállalati és lakossági üzletágában egyaránt" - nyilatkozta a cég lapunknak.