Vásárolhat-e az állam mobilszolgáltatót?

Nem telik el hét anélkül, hogy az állam mobilpiaci terveivel kapcsolatban ne érkezne valamilyen hír, vagy ne kapna szárnyra pletyka. Az állam belépése a piacra továbbra is szinte kész ténynek vehető, ráadásul ehhez az sem biztos, hogy a saját maga által kiírt aukción kell indulnia.

Múlt héten új vezérigazgató került a Magyar Posta, a Magyar Villamosművek és a Magyar Fejlesztési Bank által létrehozott MPVI Mobil Zrt. élére Kovács Zsolt személyében. Noha Kovács pénzügyi szakember, az ING Biztosítótól és befektetési alapkezelőtől igazolt vezető kinevezése jelzésértékű lehet a távközlési piac összes szereplőjének: az állam nem tett le arról a szándékáról, hogy belépjen a mobilszolgáltatói piacra, ráadásul ehhez a kormányzati stratégiához igazodva új utakat is járhat.

Új tervek

Az állami szerepvállalás szükségessége, vagy létjogosultsága a mobilpiacon a tavalyelőtt kiírt frekvenciaaukció óta folyamatosan téma az érintettek körében. A kormányzat már 2011-ben világossá tette, hogy élénkebb versenyt és ezzel párhuzamosan alacsonyabb árakat szeretne látni a mobiltávközlési szolgáltatások piacán, és bár az aukción erre eredetileg nem volt lehetőség, a fentebb említett három állami cég konzorciuma a kiírási dokumentáció többszöri módosítása után végül helyzetbe került és elvitt összesen 35 MHz-nyi spektrumot, különböző frekvenciasávokban.

Az MPVI Mobil Zrt. végül tavaly márciusban, a Gazdasági Versenyhivatal jóváhagyása után alakulhatott meg. Az események ugyanakkor már ezen a ponton sem alakultak minden szempontból az állam tervei szerint, a frekvenciaaukció végeredményét a Telenor, a Vodafone és a Magyar Telekom (T-Mobile) is megtámadta, a frekvenciahasználati jogot végül tavaly júniusban a Fővárosi Bíróság ideiglenes intézkedésében el is vette az MPVI-től. Az igazán nagy pofont nem ekkor, hanem tavaly szeptember közepén kapta a cég, ekkor semmisítette meg a másodfokú bíróság az NMHH frekvenciaaukcióját lezáró elnöki határozatot. Bár az ügy még az utolsó jogi szakaszban tart, szakértők szerint ezt a döntést a Kúria már jó eséllyel nem változtatja meg február végén.

Alighanem már tavaly év második felében egyértelművé vált tehát az MPVI vezetői számára, hogy az eredeti belépési stratégia nem hajtható végre: ha az állam továbbra is ragaszkodik ahhoz, hogy új szereplőként megjelenjen a mobilpiacon, más utat kell keresnie. Az MPVI elnöke, Kalmár István, és vezérigazgatója, Schmidt Pál végül tavaly év végén beadták lemondásukat, melyet a cég tulajdonosi közgyűlése január közepén el is fogadott. Az aukció kudarcával azonban nem csak az állami mobilcég, hanem egy már régóta piacon lévő szolgáltató feje felett is elkezdtek gyűlni a viharfelhők.

2 MHz, mely megrengette a Vodafone-t

A Vodafone Magyarország a frekvenciaaukción összesen 15,6 milliárd forintért hozzájutott egy egybefüggő, 2 MHz széles frekvenciablokkhoz az egykori E-GSM sávban, ráadásul ezt meglévő 900 MHz-es frekvenciablokkjával egybefüggően tudta használatba venni tavaly áprilistól. A hosszú műszaki előkészítő munkálatokat követő bővítés eredményeként a Vodafone Magyarország az országban gyakorlatilag egyedüliként be tudta kapcsolni a 900 MHz-es frekvenciasávban az UMTS szolgáltatást, kiugróan nagy, 90 százalékos területi lefedettséget elérve ezzel mobil szélessávú szolgáltatásával.

Az operátor az aukció végeredményének teljes megsemmisítésével elvesztheti a frekvenciahasználati jogot erre a 2 MHz-es blokkra, hiszen ezzel gyakorlatilag az eredeti állapot visszaállítására lenne kötelezve minden fél, vagyis a licitösszeg visszakerülne a szolgáltatókhoz, a frekvencialicencek pedig érvényüket vesztenék. Egy ilyen helyzet a Vodafone helyi leányvállalata számára rendkívül kínos következményekkel járhat, nem beszélve arról, hogy a műszaki munkálatok egy ilyen visszarendeződési projektnél hosszú hónapokig húzódhatnak.

A pénzügyi szempontból távolról sem brillírozó Vodafone Magyarországot alaposan megtépázhatná tehát egy ilyen döntés, ráadásul a cég mindkét jelenlegi piaci versenytársának érdeke, hogy az állam visszavonja a már használatba vett frekvenciablokk licencengedélyét. Emellett egyértelmű érdeke lehet ez a magyar államnak is, de nem feltétlenül a kicsinyes bosszú miatt. A Vodafone ezzel a döntéssel ugyanis számottevően veszíthetne az értékéből.

Két forgatókönyv

A mobilpiaci szerepvállalásban gondolkodó állami fél számára a 2011-12-es aukció kudarca után - amennyiben a kormányzat nem tett le az eredeti szándékáról - alapvetően két út állhat nyitva. Az MPVI, vagy egy másik projektcég megvárhatja, hogy az NMHH újra kiír egy frekvenciaaukciót, melyben immár olyan frekvenciasávok is szerepelhetnek, melyeket a tavaly zárult eljárásban nem osztottak ki (digitális hozadéksáv, illetve a 2,6 GHz-es sáv).

Vagy a költségráfordítási és megtérülési mutatókat figyelembe véve dönthet akár úgy is, hogy megvásárolja egy már piacon lévő szolgáltató ügyfélkörét és eszközállományát, valamint részleges humánerőforrását.

Egy ilyen döntés tökéletesen illene abba a kormányzati stratégiába, melynek részeként az állam a különböző privatizált szolgáltatószektorokba gyakorlatilag bevásárolja (vagy visszavásárolja) magát. Matolcsy György, a Nemzetgazdasági Minisztérium vezetője év elején írt jegyzetében kifejtette, a kormányzat szerint mindenki nyerne vele, ha az állam visszaszerezne egyes, "hibásan eladott belföldi monopóliumokat". Matolcsy ebben a jegyzetben az energetika mellett kifejezetten utalt a távközlési szolgáltatásokra is.

A távközlési piac egyik korábbi monopolcége, a Magyar Posta továbbra is állami kézben van, az egykor szintén monopolhelyzetben lévő Matáv jogutódját, a Magyar Telekomot pedig nem érdeke eladnia a Deutsche Telekomnak, az állam tulajdonában lévő frekvenciakincs (mely értelmezhető akár hibásan eladott belföldi monopóliumnak is) azonban részben visszakerülhetne az állami kezelésbe egy ilyen tranzakcióval.

A kormányzat ezzel úgy valósíthatná meg eredeti célkitűzéseit - vagyis a versenyélénkítést és az átlagos árszint letörését - a mobilpiacon, hogy nem kényszerülne egy új hálózat kiépítésére, és amíg az el nem készül, nem lenne szükséges vitatott tartalmú nemzeti roamingszerződést kötni a versenytársakkal. Vagyis egy hosszú évek óta működő infrastruktúrát vehetne saját kezelésbe, stabil ügyfélkörrel - azaz műszaki beruházásokra és marketingcélokra, illetve úgy általában véve ügyfélszerzésre jóval kevesebbet kellene költenie.

Nehéz helyzetben

A fenti gondolatmenet alapján a magyar állam számára a Vodafone Magyarország voltaképpen ideális felvásárlási célpont lehet. A Vodafone évek óta gyengén teljesítő magyar leányvállalata többszöri kísérlet ellenére sem tudott túllendülni a mélyponton, eredeti céljától (a Telenor legyőzése előbb a hangszolgáltatások, majd az adatszolgáltatások piacán) pedig egyre messzebb került. A szektort sújtó adónemek egyértelműen a legkisebb szolgáltatónak fájtak a legjobban, a vállalat többször is veszteséges évet zárt és általában véve rendkívül rossz nyereségességi mutatók mellett üzemel.

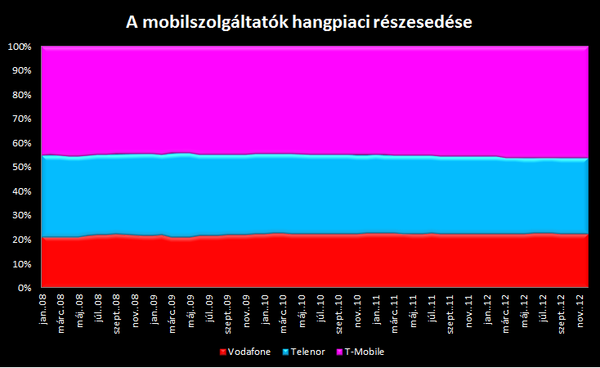

A három magyarországi mobilszolgáltató hangpiaci részesedése az elmúlt öt évben

Forrás: NMHH

A vállalat nyereségessége már a különadót megelőzően is csökkenő tendenciát mutatott, amit éppen a különadó bevezetése előtt tudott megfordítani. A szolgáltató 2010 és 2011 során összesen mintegy 14,2 milliárd forintnyi telekommunikációs extra adót fizetett be, ami várhatóan az idén márciussal lezáruló pénzügyi évvel újabb 7 milliárd forint körüli összeeggel bővül. Ez az extra teher döntő szerepet játszott abban, hogy a magyar Vodafone működése veszteségbe fordult, készpénztermelő képessége pedig a befizetett összegekkel arányosan romlott. Ennek ellenére a Vodafone 2011-ben, talán a telekom adó végét remélve, 33 milliárd forintra duplázta hazai befektetéseit, miközben felfüggesztette az osztalékfizetést.

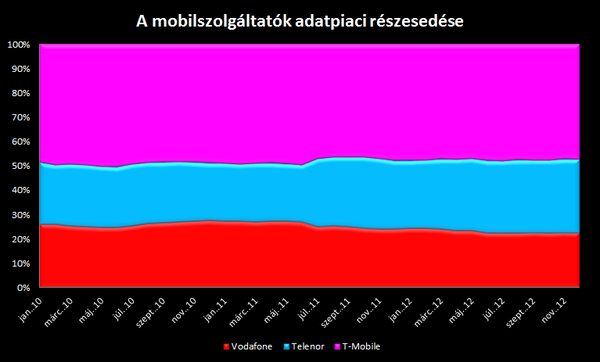

A három magyarországi mobilszolgáltató adatpiaci részesedése az elmúlt három évben

Forrás: NMHH

Az ország legkisebb, saját hálózattal rendelkező mobilszolgáltatójának ráadásul jövőre járnak le az 1999-től érvényes GSM koncessziói, vagyis a társaságnak újból licencelnie kellene az államtól azokat a frekvenciákat, melyek a szolgáltatása alapját adják. A Vodafone csoport tehát rövidtávon mindenképpen válaszúthoz ér, ahol meg kell határoznia a magyarországi jelenlét iránti elkötelezettséget egy adókkal rendkívüli módon terhelt, multiellenes környezetben.

Introvertáltak az IT-ban: a hard skill nem elég Már nem elég zárkózott zseninek lenni, aki egyedül old meg problémákat. Az 53. kraftie adásban az introverzióról beszélgettünk.

A Vodafone magyarországi leányvállalatának sorsát alapvetően meghatározza nem csak a magyar környezet, hanem az angol anyavállalat konszolidációs stratégiája is. A cég az ambiciózus olasz vezető, Vittorio Colao irányításával bevallottan a még jelentős fejlődési potenciállal rendelkező régiókra (jellemzően Ázsiára) koncentrál, a telített piacokon pedig, illetve azokban az országokban, ahol tartósan nem képes felvenni a versenyt a piacvezetőkkel, konszolidációs lépésekre törekszik.

A magyar leányvállalat helyzetét tovább nehezítheti, ha a Vodafone csoport ragaszkodik a magyar érdekeltségéhez, hiszen rövid távon, szinte azonnal jelentős kiadásokkal kell számolnia a GSM-frekvenciák újbóli licencelése miatt. Emellett szembe kell nézzen azzal a lehetőséggel is, hogy az MPVI (vagy egy másik versenyző) ismételten elindulhat a frekvenciaaukción, ezzel a további bővülés elől részben elvágva az utat, nem beszélve arról, hogy egy harmadik versenytársat is kapna. Az új cégvezető szakmai háttere mindenesetre azt sejteti, hogy mind az akvizíciós, mind pedig a frekvenciavásárlási folyamat levezénylésére alkalmas ember lehet.

Ki járhat ezzel jól?

Egy esetleges állami felvásárlási modell megvalósulásával még azzal együtt is, hogy erős árversenyre számíthatnának, valójában a T-Mobile és a Telenor is jobban járhatna (bár egy erősödő mobilszélessáv-piaci versenynek a Magyar Telekom vezetékes üzletága egyértelműen kárát láthatná). Ha ugyanis a piac háromszereplős marad, a korlátos frekvenciakészlet is kevesebb szereplő közt oszlik el, ami jelen esetben azt eredményezheti, hogy a Telenor és a T-Mobile is nagyobb méretű frekvenciablokkokhoz juthat hozzá a legkülönfélébb sávokban egy soron következő aukción, ezzel pedig mindkét cég könnyebben végrehajthatja hosszú távú bővítési stratégiáját.

Végül, de nem utolsósorban egy ilyen tranzakcióval az előfizetők is jól járhatnak, még akkor is, ha az állam jelentős összegeket költ a felvásárlásra. Ha egy ilyen modell megvalósul, nyilvánvalóan azonnali, éles árversenybe kezdene az állami fél a piacon, majd más szektorokban már látott gyakorlatnak megfelelően később úgy vonulhatna ki onnan, hogy tartós árletörő hatást érvényesített.

Nem eszik olyan forrón

Megkérdeztünk egy elemzőt is arról, hogy a fent vázolt forgatókönyv megvalósulásának mekkora esélye lehet a jelenlegi körülmények közt. Sere Péter, a PricewaterhouseCoopers Magyarország Kft. (PwC) vezető menedzsere lapunk kérdésére hangsúlyozta, a Kúria döntésének ismeretéig korai lenne arról beszélni, hogy az állam hogyan, milyen formában képzeli el a további szereplést a magyar mobilpiacon. Amennyiben a Kúria megerősíti a bírósági döntést, további fontos kérdés, hogy egy újonnan kiírt frekvenciaaukciónál milyen stratégiát folytat a hatóság. "Az egyik fontos szempont a beszedhető frekvenciadíj-bevétel maximalizálása lehet" - mondta el Sere.

A szakember ugyanakkor hozzátette, egyáltalán nem lehet kizárni azt, hogy a Vodafone Magyarország tulajdonosa eladja a magyarországi operációt egy megfelelő ajánlat esetén. "Egy ilyen döntéstől nem sérülne a cég nemzetközi operációja, látni kell, hogy ez egy pénzügyi döntés egy tőzsdén jegyzett cég számára. Egy esetleges új tulajdonos pedig azért fizetheti ki a piaci értékét egy ilyen cégnek, mert úgy gondolja, hogy az ő irányításával többet ér, mint a régi tulajdonos alatt" - tette hozzá a PwC elemzője.

Sere ezzel együtt kifejtette, ha az állam úgy is dönt, hogy a jelenlegi helyzetben megveszi az egyik vagy a másik piaci szereplő operációját, korántsem olyan egyértelmű, hogy a Vodafone a legjobb felvásárlási célpont. A szakértő szerint egyáltalán nem mellékes szempont az sem, hogy a felek milyen értéken tudnak megegyezni ilyen esetben, ezt az értéket azonban jelenlegi helyzetben nehéz megbecsülni. A PwC szakértője szerint nem szabad megfeledkezni egy ilyen ügylet versenyjogi szempontjairól sem, hiszen az állam sem hajthat végre olyan stratégiát, melynek versenytorzító hatásai lennének.